A los mercados les gusta la idea de un gobierno en EE.UU. menos intervencionista. Dado que el S&P 500 registró su mejor rentabilidad en décadas el día siguiente a las elecciones y una persistente puja por los valores en los días posteriores, los inversores están entusiasmados con las políticas que pueden implantarse durante el segundo mandato de Trump.

Los inversores ven especialmente con buenos ojos el interés de Trump por la desregulación y el hecho de que el Gobierno federal desempeñe un papel menor en la economía y los mercados

financieros.

El objetivo del capitalismo es dejar la asignación de los recursos sociales en manos de los mercados privados. En lugar de los burócratas, los sistemas capitalistas prefieren dejar que sea la «sabiduría de las masas» la que determine qué proyectos deberían financiarse y de dónde habría que obtener el capital para impulsar el crecimiento social.

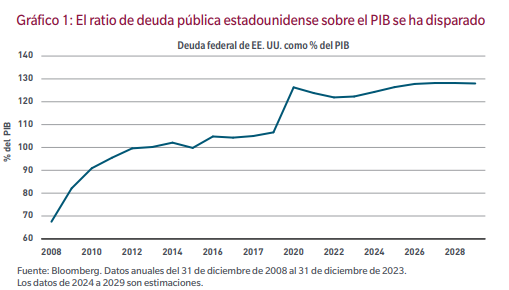

¿En qué medida se ha implicado el Gobierno en este proceso? Desde la crisis financiera mundial de 2008, mucho. El gráfico 1 muestra el ratio de deuda pública estadounidense sobre el PIB, que ha aumentado desde el 68% antes de la crisis financiera hasta cerca de un impresionante 130% actualmente.

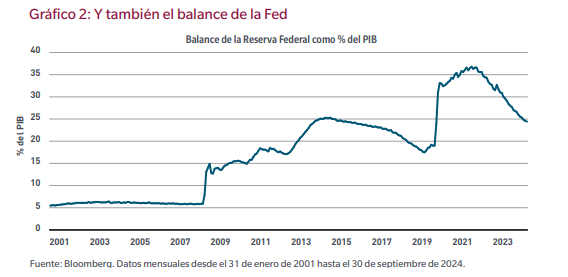

El gráfico 2 ilustra el crecimiento del tamaño del balance de la Reserva Federal de EE. UU. como porcentaje de la economía desde el comienzo del siglo. Desde su promedio del 5% antes de la crisis financiera mundial, se ha incrementado hasta el 25% hoy por hoy. El banco central estadounidense posee 25 centavos de cada dólar del PIB. Dicho de otro modo, la oferta de dinero se ha disparado.

Por último, las políticas de estímulos de la pandemia, desde la ley CARES hasta el Plan de Rescate Estadounidense, se tradujeron en una inyección de más de 5 billones de dólares en la economía de Estados Unidos, lo que desembocó en unos niveles de déficit fiscal que solo se habían observado en periodos de guerra.

Para aquellos a quienes sorprenda que Estados Unidos haya evitado una recesión en los dos últimos años aproximadamente, la explicación es sencilla: el aterrizaje suave de la economía que está viviendo el país se consiguió a un coste elevadísimo.

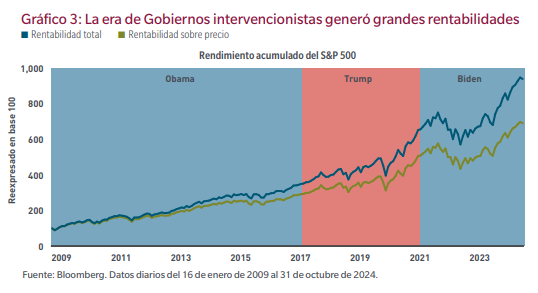

¿Cómo se comportaron los mercados bursátiles durante este periodo de intervencionismo exponencial del Gobierno? Desde los primeros compases del Gobierno de Obama hasta finales

de octubre de 2024, el S&P 500 se anotó un avance del 839%, con una rentabilidad anualizada de alrededor del 15%. (1) Ya fuera bajo el mandato de Obama, Trump o Biden, los mercados superaron con creces los perfiles históricos de rentabilidad-riesgo.

Mediante políticas monetarias y fiscales, la intervención del Gobierno estadounidense en el sector privado permitió efectivamente la privatización de la riqueza en periodos de bonanza y

la socialización de las pérdidas en tiempos de crisis. Esto ha reducido la capacidad del sector privado de valorar el riesgo de forma eficiente y de asignar capital y recursos tanto con los Gobiernos demócratas como con los republicanos. Partiendo de la situación actual, ¿a dónde nos pueden llevar la desregulación y los aranceles?

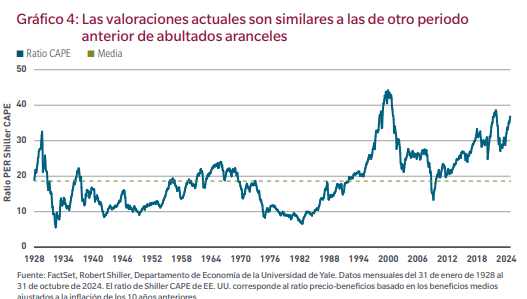

Aunque la mayoría (entre la que me incluyo) preferimos menos regulación e intervención por parte de las autoridades políticas, los inversores deben tener en cuenta la situación de la que partimos actualmente. El gráfico siguiente, que muestra el ratio precio/beneficios ajustado cíclicamente de la renta variable estadounidense durante los 100 últimos años, puede resultar útil.

Aunque los precios actuales no son tan elevados como durante la burbuja de las «puntocom» de la década de 1990, en vista de la rentabilidad histórica de los activos de riesgo, no debería

sorprendernos demasiado que sus niveles ronden los de finales de la década de 1920. No obstante, no estoy diciendo que vayamos a regresar a octubre de 1929 ni a vivir otra Gran Depresión, puesto que existen muchísimas diferencias entre un periodo y otro.

Si bien las valoraciones se parecen, por sí solas pueden resultar un motivo de inversión peligroso. Además, cabe destacar que los inversores deben tener presente la senda que seguirán los beneficios futuros, el denominador del gráfico anterior y el factor más determinante de los precios que pagarán los inversores. Lo que me lleva a mencionar otra similitud con la fase tardía de la década de 1920: los aranceles.

En 1929, los inversores empezaron a descontar los planes del Congreso republicano de imponer aranceles a más de 25.000 productos que entraban en Estados Unidos. Esto revestía importancia para los inversores porque, aunque los aranceles hacen que los productos estadounidenses resulten más atractivos para los compradores nacionales, encarecen los costes para los productores de EE. UU. que obtienen mercancías fuera del país, así como para los consumidores. Si bien hubo otros catalizadores hasta llegar a octubre de 1929, las perspectivas de los aranceles Smoot-Hawley fueron un factor que cambió la manera de pensar de los inversores respecto de las ganancias futuras y de lo que estaban dispuestos a pagar.

Para ser justos, mucho antes de las elecciones de 2024, los costes de los insumos habían aumentado a causa del incremento de los costes de capital y laborales. Sin embargo, las empresas lograron compensar en gran medida esas presiones subiendo los precios a los clientes y recortando gastos en esferas que no fueran esenciales para su negocio. Lo que ha cambiado es que los consumidores han empezado a sustituir bienes y servicios según sus necesidades, lo que ha reducido los precios y la inflación, así como el gasto empresarial en ámbitos innecesarios. Ahora que ya se han aplicado las medidas más sencillas, en el futuro resultará más complicado maniobrar para proteger los márgenes de beneficios, lo que traerá un nuevo paradigma con una dispersión de rentabilidades mucho más amplia en los índices de referencia.

En conclusión, la menor intervención gubernamental en la economía y los mercados debería haberse producido hace tiempo y se acoge de buen grado. No obstante, creo que los inversores deben tener presente qué puede conllevar un papel más secundario del Gobierno para la rentabilidad de proyectos y negocios que son incapaces de compensar la mayor presión de

los precios. En consecuencia, creo que, con Trump 2.0 y, en concreto, con un Gobierno menos intervencionista, puede peligrar el dominio en términos de rentabilidad mostrado por la inversión pasiva.

Tribuna de Robert Almeida, gestor de carteras y estratega de inversión global de MFS Investment Management