Una de las principales tendencias de las carteras observadas en el primer semestre de 2024 ha sido el flujo de activos hacia la renta fija, según el Barómetro de Carteras de Asesores de América Latina y US Offshore. Las asignaciones de cartera se decantaron hacia la renta fija, saliendo del efectivo y alejándose de los activos alternativos.

El Barómetro de Carteras ofrece información sobre las carteras modelo de los asesores financieros y las decisiones de asignación que están tomando. Las observaciones se derivan de un análisis en profundidad de 41 carteras modelo gestionadas por asesores financieros y bancas privadas de América Latina y US Offshore. Las carteras analizadas fueron identificadas como de «riesgo moderado» por las propias empresas. El análisis fue realizado por el equipo de consultoría de carteras de Natixis Investment Managers Solutions, con datos que reflejan las carteras revisadas en el primer semestre de 2024.

Tras años de rendimientos históricamente bajos, el espectacular aumento de los rendimientos observado en 2023 y en 2024 ha hecho que las inversiones en renta fija vuelvan a ser atractivas, afirma Carmen Olds, CFA, Directora de Natixis Investment Managers Solutions. «Como hemos visto en las carteras de los asesores en otras partes del mundo, la redistribución de efectivo hacia la renta fija también se ha producido en Latinoamérica», afirma Olds.

Aunque la cartera media moderada obtuvo una sólida rentabilidad del 5,4% en el primer semestre de 2024, se vio eclipsada por el dominio de los «Siete Magníficos», que llevaron al S&P 500 a una ganancia del 15,1%. En comparación, el índice Bloomberg Global Aggregate Bond (con cobertura en USD) subió un 0,1%, lastrado por unas cifras mixtas de crecimiento e inflación, que llevaron al mercado a reevaluar sus expectativas de relajación monetaria.

Los asesores recuperan la confianza en la renta fija

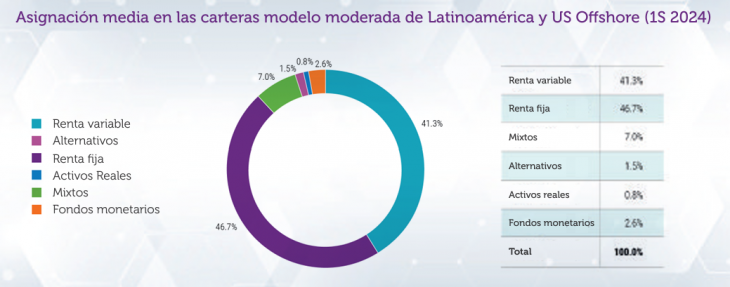

A tenor de los datos, los asesores latinoamericanos y de US Offshore parecen haber vuelto a apostar por la renta fija de forma significativa. De hecho, la media de carteras moderadas analizadas durante el primer semestre de 2024 tenía una mayor asignación a renta fija (47%) que a renta variable (41%). En comparación, las asignaciones a renta variable siguieron siendo superiores a las de renta fija para sus homólogos europeos y estadounidenses.

En comparación con la media de carteras moderadas en el segundo semestre de 2023, los asesores aumentaron sus asignaciones a la renta fija en un 2%, junto con los fondos de allocation o mixtos (+0,4%). Este cambio se produjo a expensas de alternativos, activos reales y mercados monetarios.

La favorabilidad de la renta fija y las estrategias en duración reflejan el sentimiento de la Encuesta de Selectores de Fondos 2024 de Natixis2 realizada a 500 profesionales financieros de todo el mundo, incluidos 20 de América Latina. «Las tasas de interés más altas implementadas para contener la inflación galopante hicieron que los selectores de fondos fueran alcistas en bonos (66%). Pero el entorno también trajo nuevas preocupaciones a las carteras de renta fija en cuanto a las decisiones de timing para alargar la duración», explicó el director ejecutivo del Center for Investor Insight de Natixis, Dave Goodsell. En Latinoamérica, solo el 15% de los encuestados afirmó haber ampliado ya la duración, porcentaje inferior a la media mundial (24%), Norteamérica (27%) y Asia (37%). Los selectores latinoamericanos que aún no habían ampliado la duración esperaban a que las tasas se situaran en el rango del 4,5-5,0% (50%) antes de recomendar duraciones más largas, mientras que otro 35% quería ver tasas en el rango del 5,1-5,5%.

Preferencia por un enfoque flexible de la duración

Según los datos del Barómetro, la mayor parte de los activos de renta fija siguieron invirtiéndose en fondos de bonos diversificados/ flexibles (51%), que suelen tener un enfoque flexible respecto a la duración. «El posicionamiento general muestra que los asesores aún no estaban preparados para apostar por la duración, ya que las curvas de rendimiento seguían invertidas y las inversiones a corto plazo ofrecían atractivas ganancias de rendimiento sin la reciente volatilidad de los bonos a largo plazo», afirma Olds.

Además, en comparación con los resultados del primer semestre de 2023, los asesores aumentaron las asignaciones a fondos de renta fija a corto plazo, ya que pusieron a trabajar parte del efectivo de los mercados monetarios. También aumentaron las asignaciones a deuda de mercados emergentes, al mejorar el apetito por esta clase de activos a medida que se acercaba el final del ciclo de endurecimiento de la Fed estadounidense.

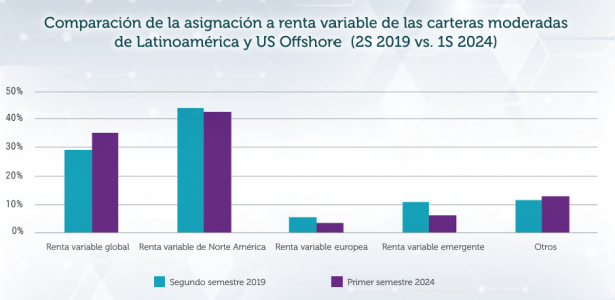

Análisis de la asignación a la renta variable

A pesar del liderazgo de la renta variable estadounidense desde la pandemia, las asignaciones a la renta variable norteamericana parecen ser prácticamente las mismas, con una mayor exposición estadounidense en las carteras procedente del incremento de las asignaciones a la renta variable mundial. La asignación a la renta variable europea y de mercados emergentes se redujo desde finales de 2019 en favor de «otra renta variable» (como fondos sectoriales y temáticos) e inversiones en renta variable global. «Este cambio parece confirmar la evidencia anecdótica de que los asesores tienen menos convicción sobre en qué parte del mundo asignar y delegan la decisión en gestores profesionales de renta variable que pueden “invertir en a cualquier lugar”, dijo Olds.

Señala que los asesores no quisieron perderse la tendencia de inversiones en tecnología e IA y complementaron las asignaciones en sus carteras de renta variable estadounidense y mundial, que ya eran elevadas, con posiciones satélite en fondos sectoriales y temáticos centrados en la tecnología. ¿Estarán preparadas las carteras para un declive de esta tendencia tecnológica? Aunque una corrección en los precios de muchos nombres tecnológicos es un riesgo real para los asesores, los datos muestran que la exposición a los “Siete Magníficos” se situó en una asignación media del 15% en renta variable, muy lejos de la exposición de más del 30% del S&P 500. Las carteras registraron rentabilidades sólidas, una menor exposición al riesgo y una mayor rentabilidad.

Las carteras registraron rentabilidades sólidas con menor riesgo

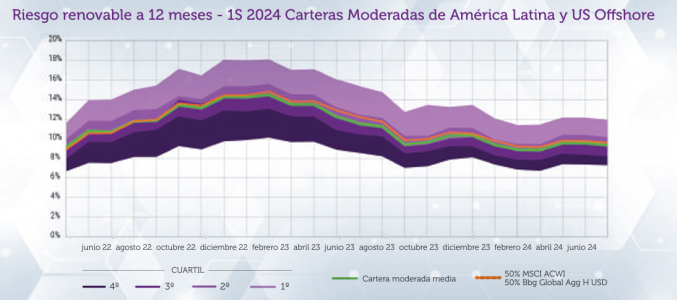

A pesar de la menor asignación a renta variable de la cartera media moderada, la rentabilidad fue sólida, del 5,4% en el primer semestre. Además, se comportó bien frente a un índice de referencia ilustrativo 50:50 (50% MSCI ACWI, 50% Bloomberg Global Agg. con cobertura en USD).

En cuanto al perfil de riesgo, la volatilidad media a 12 meses, medida por la desviación típica, se situó en el 9,2%, por debajo del 9,6% del índice de referencia 50:50 y hacia los mínimos de los tres últimos años.

Cuidado con el déficit de diversificación

Con los activos alternativos y otros diversificadores como los activos reales reducidos en las carteras, la diversificación se limita ahora a las correlaciones entre acciones y bonos y a los fondos mixtos, advierte Olds. Y, dado que la correlación entre acciones y bonos sigue siendo alta en términos históricos, la diversificación se ha convertido en una tarea más difícil. Este gráfico muestra cómo los beneficios de la diversificación del índice de referencia 50:50 han disminuido en los últimos años, lo que pone de relieve la necesidad de alternativas.

Ante la previsión de una mayor volatilidad en el segundo semestre, especialmente si tenemos en cuenta la ralentización de las cifras de crecimiento económico, las próximas elecciones en Estados Unidos y los conflictos geopolíticos en todo el mundo, ahora puede ser un buen momento para asegurarse de que las carteras están adecuadamente diversificadas para suavizar la situación.

Análisis y asesoramiento de carteras

Los últimos años han demostrado lo rápido que puede cambiar el entorno de inversión y lo difícil que puede resultar tener en cuenta el riesgo de mercado y los beneficios potenciales en la asignación de carteras. Si desea que nuestro equipo de asesores de carteras revise su cartera modelo para identificar fuentes de rentabilidad, diversificación y riesgo, por favor: Póngase en contacto con sus representantes de ventas de Natixis Investment Managers, o visite im.natixis.com