En los últimos años, el panorama de las inversiones ha visto el auge de los fondos cotizados en bolsa (ETFs), particularmente los ETFs activos, como un vehículo popular para los inversores. Si bien estos vehículos se asociaban inicialmente con la inversión pasiva, ofreciendo a los inversores exposición a índices de mercado con bajos costes, la aparición de los ETFs activos representa una combinación de estrategias de gestión activa dentro de la estructura del ETF.

Los ETFs activos están creciendo rápidamente en términos de activos bajo gestión (AUM), creando competencia con los fondos mutuos activos, que llevan muchos años establecidos en el mundo de las inversiones. Este articulo explora el concepto de los ETFs activos, resalta sus ventajas y desventajas, y las diferencias con los fondos mutuos activos, con el objetivo de proveer una perspectiva integral de su papel en las carteras de inversión.

ETFs activos: definición y crecimiento

Los ETFs activos son una innovación relativamente reciente dentro del mercado de los fondos cotizados en bolsa. A diferencia de los ETFs pasivos, que siguen un índice de referencia como el S&P 500, los ETFs activos permiten que los gestores de cartera seleccionen y gestionen activamente una cesta de valores en tiempo real.

El objetivo es superar un índice de referencia o lograr un objetivo de inversión específico en lugar de simplemente replicar los rendimientos de un índice de mercado. La flexibilidad de los ETFs activos permite a los gestores hacer ajustes basados en las condiciones del mercado o en información específica sobre valores, de manera similar a los fondos mutuos activos.

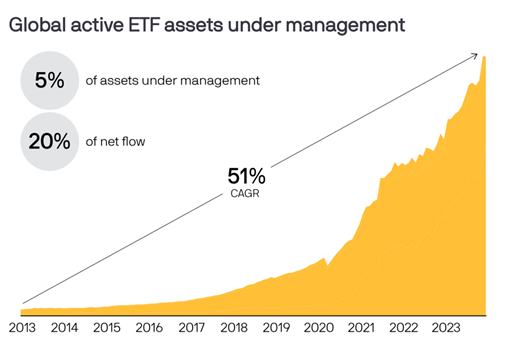

El crecimiento del mercado de ETFs activos ha sido notable. Según datos de TrackInsight y PwC, los ETFs activos han crecido a una tasa compuesta anual del 51% en la última década, superando significativamente a los ETFs pasivos en términos de entradas de capital.

Ventajas de los ETFs Activos

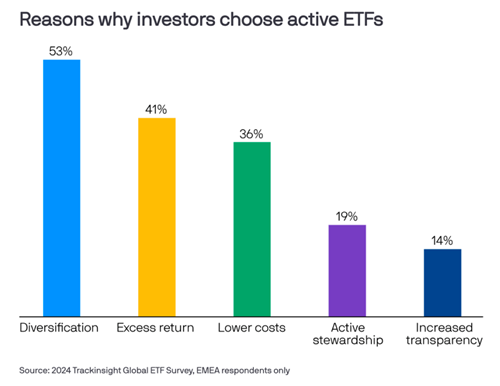

1. Menores Costes en comparación con los Fondos Mutuos Activos: una de las principales ventajas de los ETFs activos sobre los fondos mutuos activos es su menor relación de costos. Mientras que los fondos mutuos suelen tener comisiones de gestión, tarifas 12b-1 y otros costos operativos, los ETFs activos ofrecen menores costes totales a los inversores. Según la investigación de JPMorgan, esta ventaja de costos es un motor clave de la popularidad de los ETFs activos.

2. Flexibilidad de operación: otra ventaja significativa de los ETFs activos es la flexibilidad que ofrecen en la negociación. A diferencia de los fondos mutuos, que se valoran al final del día de negociación, los ETFs se negocian en una bolsa durante todo el día, como las acciones. Esto permite a los inversores reaccionar a los eventos del mercado en tiempo real, ingresando o saliendo de posiciones en función de los movimientos de precios intradía.

3. Eficiencia fiscal: los ETFs activos suelen ser más eficientes fiscalmente que los fondos mutuos, debido a su estructura única y al proceso de creación y redención en especie. Este proceso permite a los ETFs evitar la necesidad de vender valores para cumplir con las solicitudes de reembolso, lo que a menudo genera impuestos sobre las ganancias de capital en los fondos mutuos.

4. Transparencia: la mayoría de los ETFs activos están obligados a publicar sus tenencias diariamente, lo que proporciona a los inversores una transparencia total en la cartera del fondo. Este nivel de transparencia es superior a la de los fondos mutuos activos tradicionales, que generalmente divulgan sus tenencias de forma trimestral.

Desventajas de los ETFs Activos

1. Posibilidad de bajo rendimiento: a pesar de la flexibilidad y el potencial de la gestión activa para superar al mercado, los ETFs activos, al igual que cualquier producto gestionado activamente, conllevan el riesgo de bajo rendimiento. Los gestores de fondos pueden no generar alfa, particularmente en mercados volátiles o altamente eficientes.

2. Costos más altos que los ETFs pasivos: si bien los ETFs activos suelen ser más rentables que los fondos mutuos activos, tienden a tener costes más altos que los ETFs pasivos. Esto se debe a que la gestión activa requiere más investigación, operaciones y supervisión.

3. Historia limitada y opciones reducidas: en comparación con los fondos mutuos y los ETFs pasivos, el mercado de ETFs activos aún es relativamente joven. Aunque hoy en día existen cientos de ETFs activos, representan una pequeña fracción del universo más amplio de ETFs, y su historial de rentabilidad es sensiblemente más corto que el de los fondos mutuos.

4. Due dilligence: seleccionar un ETF pasivo requiere un cierto nivel de análisis para comprender qué técnica de replicación se utiliza para rastrear la exposición a su respectivo índice; sin embargo, el objetivo es relativamente simple: una buena técnica de replicación busca minimizar el error de seguimiento y reproducir el comportamiento del índice.

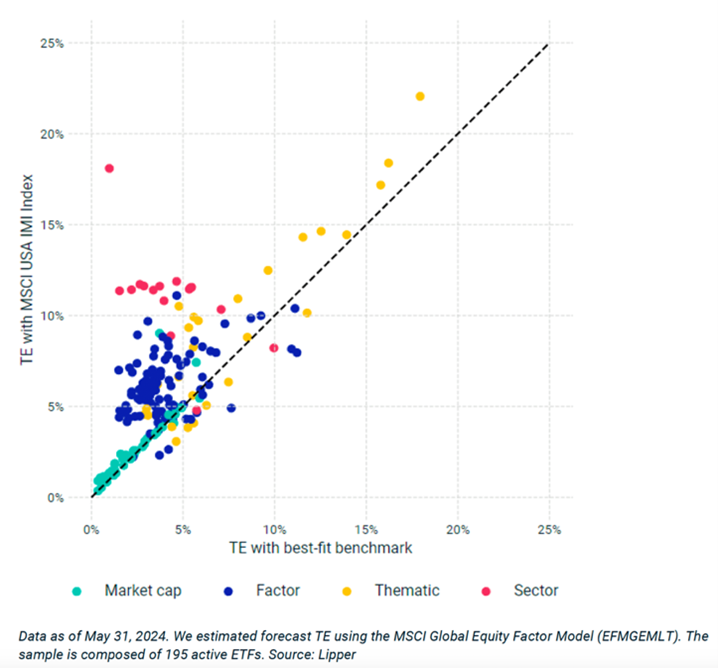

Para los ETFs activos, el objetivo es diferente: al igual que los fondos mutuos activos, su meta es generalmente superar al índice de referencia, lo que implica un cierto grado de TE y participación activa, lo que requiere que el inversor alcance un alto nivel de comprensión de lo que hace el algoritmo detrás de él, cuáles son sus fortalezas y, lo más importante, sus debilidades.

En el siguiente gráfico, se muestra el TE para una muestra de 195 ETFs activos domiciliados en EE. UU., organizados por estrategia (capitalización, factores, temática y sector), con una clara diferenciación en términos de participación activa y TE: la mayoría de los ETFs activos con referencia a la capitalización de mercado estaban en el extremo inferior del TE (algunos menos del 2%).

La mayoría de los ETFs con referencia a factores tenían un TE en el rango del 2% al 8%. Los ETFs activos con referencia a temáticas mostraron los TE más altos. El nivel general alto de TE de estos ETFs activos sugiere que proporcionaron riesgo activo fuera de su estilo de inversión clave.

Una consideración adicional a tener en cuenta es la distribución de ambos tipos de producto (fondos y ETFs activos). A diferencia de los fondos mutuos, los ETFs activos no requieren un acuerdo de distribución, lo que reduce el tiempo y el costo desde el descubrimiento hasta la implementación en las carteras, y generalmente no proporcionan retrocesiones a los asesores que los utilizan. Esto puede tener implicaciones indirectas en su uso dependiendo del tipo de licencia que el distribuidor elija.

![]()

Para los asesores en los EE. UU. con una licencia de RIA (Asesor de Inversiones Registrado), suponiendo que no haya ventajas en los rendimientos ajustados por riesgo entre ETFs activos comparables y fondos mutuos, los ETFs activos pueden ser preferidos sobre los fondos mutuos si efectivamente presentan menores comisiones de gestión. Esto se debe al hecho de que la compensación por gestionar las carteras de los clientes bajo una licencia de RIA se basa típicamente en un porcentaje de los activos bajo gestión (AUM, por sus siglas en inglés), y no se pueden cobrar tarifas adicionales o comisiones, incluidas las retrocesiones. En contraste, bajo un modelo de corretaje en los EE.UU., el formato de fondos mutuos puede ser preferido, ya que esta licencia permite comisiones basadas en operaciones y retrocesiones.

Una consideración final para los clientes no residentes (NRC) en los EE.UU. es el hecho de que, a diferencia de los ETFs pasivos, que pueden tener doble registro y cotización en diferentes bolsas (por ejemplo, el Nasdaq y el SIC), los ETFs activos no tienen actualmente permitido un registro dual, lo que elimina una importante ventaja fiscal frente a los vehículos pasivos.

Smart beta vs. gestión activa: diferencias clave

Mientras que los ETFs activos representan la intersección entre la gestión activa tradicional y los beneficios de los ETFs, las estrategias de smart beta ofrecen un enfoque híbrido que es distinto tanto del seguimiento pasivo de índices como de la gestión activa completa. Los ETFs de Smart Beta buscan capturar los beneficios de la inversión basada en factores, apuntando a factores de inversión específicos como el valor, momentum, el tamaño o la calidad.

Estas estrategias tienen como objetivo mejorar los rendimientos o reducir el riesgo ajustando los pesos de la cartera en función de ciertas reglas o criterios, en lugar de basarse en la ponderación por capitalización de mercado típica de los ETFs pasivos.

Enfoque basado en reglas vs. discreción del gestor

Una de las principales distinciones entre smart beta y la gestión activa es el grado de discreción humana involucrada. Las estrategias de Smart Beta son típicamente basadas en reglas y siguen una metodología predeterminada que selecciona y pondera valores en función de factores como la volatilidad o el rendimiento de dividendos. Si bien estas estrategias ofrecen el potencial de mayores rendimientos que los índices pasivos tradicionales, no se gestionan activamente de la misma manera que los ETFs activos, donde los gestores toman decisiones discrecionales sobre qué valores comprar o vender según las condiciones del mercado.

Estructura de costes

Los ETFs de smart beta tienden a ser más eficientes que los ETFs completamente activos, ya que no requieren el mismo nivel de investigación activa, operaciones y rotación de la cartera. Sin embargo, a menudo son más caros que los ETFs puramente pasivos, ya que implican una construcción de cartera más sofisticada y un análisis de factores. En contraste, los ETFs activos suelen tener tarifas más altas debido a la necesidad de una gestión y supervisión continuas.

Transparencia

Los ETFs de smart beta son altamente transparentes, ya que siguen un conjunto consistente de reglas para la construcción de la cartera, lo que hace que sus posiciones y estrategia sean predecibles. Los inversores pueden comprender fácilmente los factores que impulsan el rendimiento. Por otro lado, los ETFs activos son menos predecibles, ya que el gestor de la cartera tiene la discreción de cambiar las posiciones con frecuencia, dependiendo de las condiciones del mercado.

Potencial de superación del benchmark

Tanto los ETFs de smart beta como los ETFs activos tienen como objetivo superar un índice de referencia, pero el enfoque es diferente. Las estrategias de smart beta se basan en sesgos hacia ciertos factores para lograr una mayor rentabilidad, mientras que los ETFs activos dependen de la habilidad y el juicio del gestor.

El potencial de superación del benchmark en los ETFs activos es mayor si el gestor puede identificar consistentemente activos mal valorados o anticipar tendencias del mercado. Sin embargo, las estrategias de Smart Beta ofrecen un enfoque más sistemático y disciplinado para capturar rendimientos excedentes.

Conclusión

Los ETFs activos y las estrategias de Smart Beta ofrecen alternativas innovadoras tanto a los ETFs pasivos como a los fondos mutuos activos tradicionales. Los ETFs activos proporcionan los beneficios de la gestión activa, la liquidez y la eficiencia fiscal, lo que los convierte en una opción atractiva para los inversores que buscan flexibilidad y potencial de superación. Sin embargo, también implican mayores costos y el riesgo de bajo rendimiento. Por otro lado, el Smart Beta representa un punto intermedio entre la inversión activa y pasiva, ofreciendo un enfoque basado en reglas que apunta a factores de inversión específicos, manteniéndose más rentable que la gestión completamente activa.

Al decidir entre ETFs activos, Smart Beta y fondos mutuos activos, los inversores deben considerar cuidadosamente sus objetivos de inversión, tolerancia al riesgo y preferencias en cuanto a costos, transparencia y flexibilidad. Cada vehículo tiene sus ventajas y limitaciones únicas, pero el auge de los ETFs activos y las estrategias de Smart Beta refleja la creciente demanda de soluciones de inversión personalizadas y rentables en el dinámico entorno de mercado actual.