A pesar de la incertidumbre macroeconómica y las tensiones geopolíticas de los últimos años, el sector asegurador ha demostrado una notable resiliencia. Las aseguradoras europeas continúan con un ratio medio de solvencia de en torno al 220% y globalmente es el sector con las tasas de impago más bajas de la historia.

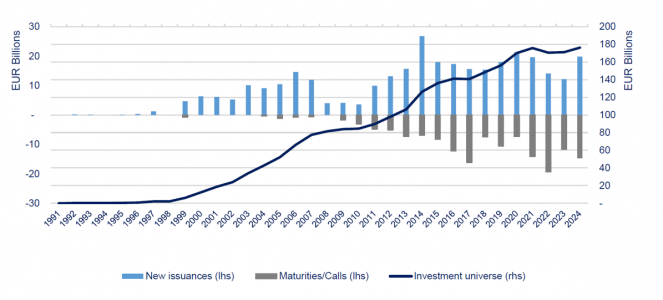

Además, el apetito por parte de los inversores hacia la deuda subordinada de aseguradoras no ha dejado de crecer. En lo que va de año, se han emitido 20 mil millones de euros en nuevas emisiones brutas que el mercado ha acogido con optimismo, con

sobresuscripciones que sobrepasan las 3,3 veces de media.

Gráfico 1: Universo de bonos subordinados de aseguradoras

Fuente: Bloomberg, Twelve Capital, a octubre de 2024

La estrategia JSS Twelve Sustainable Insurance Bond (ISIN I EUR: LU1111709249) está gestionada por Twelve Capital, única gestora de activos especializada al 100% en el sector seguros. Con sede en Zúrich y Londres, J. Safra Sarasin, tiene una relación histórica con esta gestora. La cuidadosa selección de valores del fondo, basada en ideas de alta convicción bien estudiadas, se benefició de unos ajustes de spread mayores que los del universo de seguros, manteniendo al mismo tiempo un posicionamiento conservador de la duración. La duración modificada aumentó hasta 3,7 en septiembre de 2024, frente a 3,3 en diciembre de 2023 y el fondo cuenta actualmente con 91 posiciones.

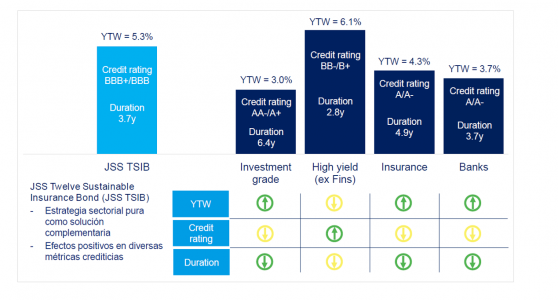

La deuda subordinada del sector asegurador brinda cupones más atractivos que la deuda tradicional y bancaria, así como mayor margen de compresión de spreads al capitalizar lo que desde Twelve Capital denominan “prima por complejidad”. O, en otras palabras, la prima que se obtiene al operar en un segmento del mercado que requiere contar con conocimientos profundos del sector y sus dinámicas. Como se puede observar en el gráfico a continuación, en el que se compara el fondo con otros segmentos de la renta fija, la rentabilidad es próxima a la de high yield pero con una calificación crediticia investment grade. En la actualidad, la yield to worst del fondo es de 4,78% y su duración es de 3,7 años.

Gráfico 2: Rentabilidad, calidad crediticia y duración en comparación con otros segmentos

Fuente: Twelve Capital. Bloomberg. A 31 de Agosto de 2024. Las rentabilidades pasadas no son indicativas de rentabilidades futuras. El capital invertido puede aumentar o disminuir de valor. No se tienen en cuenta las comisiones ni los gastos derivados de la suscripción y el reembolso de participaciones. YTW= Yield to worst. High Yield=Pan Euro HY Ex Fins (I20671EU), Investment grade=Pan-European Aggregate (LBEATREU), Banks=Pan-European Banking (I31386), Insurance=Pan-European Insurance (I31395EU).

¿Por qué es un buen momento para invertir ahora? Muchos de los bonos emitidos por el incremento de requisitos regulatorios de Solvencia II en 2016 están llegando a su vencimiento. Para los que no están muy familiarizados con el mundo de las aseguradoras, este marco regulatorio es el equivalente a Basilea III de los bancos. Al llegar a vencimiento, esos bonos dejarán de considerarse capital regulatorio, por lo que han de ser reemplazados por nuevas emisiones. A esto se añade unos tipos más altos que hace unos años, lo que aumenta la rentabilidad de estas nuevas emisiones. Por lo que en los próximos tres años esperamos encontrar oportunidades de inversión interesantes, como hemos aprovechado este año. Observamos emisores poco frecuentes y nuevas aseguradoras que entran por primera vez en el mercado para optimizar sus estructuras de capital y financiar su crecimiento.

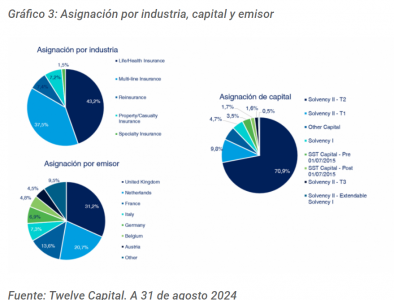

Invertimos en aseguradoras líderes europeas. Los tres principales países son Reino Unido, que supone el 31% del peso de la cartera, Países Bajos, con un 21%, y Francia con un 14%. Apostamos principalmente por aseguradoras de vida y salud, con un 43% de la cartera, así como por aseguradoras multirramo, que cuentan con balances más diversificados, la exposición es de un 37%.

Gráfico 3: Asignación por industria, capital y emisor

Fuente: Twelve Capital. A 31 de agosto 2024

A la hora de realizar comparativas, hay que tener presente que la estrategia está clasificada en la misma categoría que otros fondos con porcentaje elevado de deuda junior (máximo 10% de RT1 en nuestra estrategia), con mayor uso de derivados y con un perfil más agresivo, por lo que el fondo JSS Twelve Insurance Bond es una opción más conservadora.

Su rentabilidad en lo que va de año es de 7,32% (Clase I EUR neta de comisiones a 10/10/2024). En 2022, fue sustancialmente mayor que el crédito investment grade, y en febrero y marzo del año pasado, se situó muy por encima del universo AT1, evidencia de la solidez del activo y sobre todo del equipo y proceso especialista.

Tribuna de opinión escrita por Dinesh Pawar, Gestor del fondo JSS Twelve Sustainable Insurance Bond, Responsabel de Deuda de Aseguradoras y CEO de Twelve Capital UK.

La información contenida en este documento se proporciona únicamente con fines informativos y de ninguna manera constituye una oferta o invitación a invertir, un consejo de inversión ni una recomendación con respecto a ninguna inversión específica. Las informaciones, opiniones y cifras se consideran fundadas o exactas. La información no tiene valor contractual, está sujeta a cambios y puede diferir de las opiniones de otros profesionales de la inversión.