Los grandes índices estadounidenses han mostrado una sólida evolución este año, pero hasta hace poco las ganancias se habían concentrado en un reducido grupo de valores. A finales de agosto, el S&P 500 subía un 18%, pero su homólogo equiponderado solo había avanzado un 11%. La temática de la IA ha alimentado en gran medida la estrechez del mercado y esta concentración, junto con el aumento de las inversiones pasivas, ha dado lugar a un potente ciclo de posicionamiento de consenso y valoraciones exigentes. Esta situación engendró una

vulnerabilidad en el mercado que culminó en una fuerte corrección en julio y principios de agosto.

Invertir pasivamente en el S&P 500 significa tener casi un tercio de las posiciones en solo siete valores. Dado su predominio, un tropiezo puede tener un gran impacto en el índice, y ya hemos visto que algunos grandes valores tecnológicos no han sido capaces de cumplir unas expectativas cada vez más elevadas. Nvidia ha registrado un comportamiento espectacular este año, pero ni siquiera batir las previsiones en sus recientes resultados del segundo trimestre ha sido suficiente y su cotización ha bajado un 6% (equivalente a 200.000 millones de dólares de capitalización bursátil). Las empresas que no cumplan las elevadas expectativas podrían sufrir desplomes y las que se suban a la ola del entusiasmo por la IA podrían ser las más expuestas, a la vista del volumen de capital desplegado frente a la incertidumbre de los efectos beneficiosos futuros.

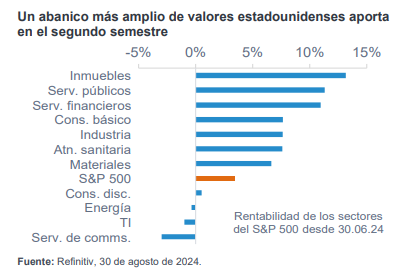

A tenor de estas tendencias, quizá no sorprenda que en lo que llevamos de segundo semestre haya indicios de que el S&P 500 se está ampliando más allá del liderazgo tecnológico y volviendo a una situación más normalizada en la que un grupo de sectores distintos de la tecnología está superando al conjunto del mercado

Si se materializan los riesgos para los valores tecnológicos de gran capitalización y continúa la ampliación, los gestores activos deberían beneficiarse. Además, en un entorno en el que la volatilidad aumenta a medida que se acercan las elecciones estadounidenses y los recortes de tipos, los desajustes entre las cotizaciones bursátiles y los fundamentales ofrecen un atractivo

coto de caza para encontrar empresas de calidad.

Existe un buen número de valores de alta calidad fuera de las empresas más conocidas. Hay docenas de empresas en el S&P 500 que ofrecen una rentabilidad sobre el capital invertido (ROIC)

y un crecimiento de los beneficios superior al 30%. Lo mismo puede decirse de otros parámetros de calidad, lo que pone de manifiesto la infravalorada diversidad de las oportunidades que

ofrece el mercado estadounidense.

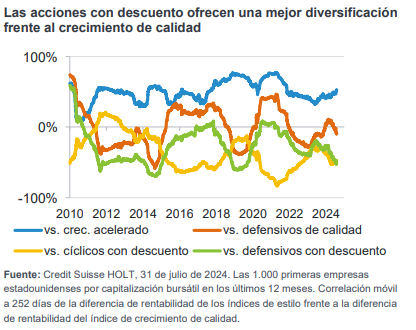

La diversificación es crucial, pero ni siquiera salirse de los Siete Magníficos proporcionará necesariamente la suficiente, puesto que el mercado estadounidense se inclina claramente hacia sectores de crecimiento como las TI. Las carteras diversificadas requieren correlaciones negativas entre activos, pero pocos estilos ofrecen una correlación negativa constante con las empresas de crecimiento de calidad. Sin embargo, las acciones con descuento de carácter cíclico y de carácter defensivo son dos excepciones clave.

Para lograr una correlación negativa, los inversores deben evitar un solapamiento no solo a nivel de estilos, sino también a nivel de valores. En la actualidad, EE.UU. ofrece una serie de atractivas oportunidades bursátiles que pueden proporcionar esta valiosa diversificación.

Tribuna de James Wilkey Pinfield, director de inversiones de Fidelity International, y de David Lodge, especialista en inversiones de la firma.