Con la entrada en vigor de normativas más estrictas para la inversión sostenible, ha llegado el momento de replantear y mejorar las estrategias ESG. Los ratings ESG se utilizaron por primera vez en la década de 1980 para ayudar a los inversores a evaluar los criterios medioambientales, sociales y de gobernanza, del mismo modo que las calificaciones crediticias evalúan la calidad del crédito. Aunque estas puntuaciones tan agregadas son fáciles de utilizar, no ofrecen una imagen diferenciada de las oportunidades y riesgos reales, ni siquiera del impacto de los productos y servicios de una compañía en la transición hacia una economía sostenible.

A medida que el panorama de los ratings ESG sigue evolucionando en respuesta al escrutinio normativo, a los inversores les puede merecer más la pena otros métodos más sofisticados como la integración ESG fundamental y la selección en función de la estrategia de indicadores clave de rendimiento (KPIs) para alcanzar sus objetivos de sostenibilidad.

Por qué los ratings ESG agregados han tenido ventaja hasta ahora

Los ratings ESG agregados son una forma habitual de resumir los resultados ESG en una única puntuación compuesta. Sus ventajas son evidentes. Facilitan la comparación entre compañías, la creación de clasificaciones, la indexación y la optimización de estrategias. Pero este método tiene algunos inconvenientes.

Los ratings altamente agregados podrían ocultar ciertos puntos débiles o fuertes de las compañías analizadas. Como cada servicio de calificación elige sus propias ponderaciones (por ejemplo, privilegiando el lado medioambiental sobre las cuestiones sociales), la correlación entre los distintos proveedores es baja. También es fácil que este método lleve a un enfoque binario “bueno frente a malo” de las comparaciones entre compañías, cuando la realidad es mucho más compleja.

Las compañías expuestas a sectores “problemáticos” como la minería, por ejemplo, pueden recibir una calificación más baja, aunque puedan contribuir significativamente a la transición energética. O pueden estar atravesando una transformación importante, como la adquisición por parte de un líder en ESG de una compañía con un perfil ESG mucho más débil. El impacto podría ser sustancial dependiendo de la escala de la operación y de la brecha ESG, pero podría ser sólo temporal. Los inversores que esperan a que se alcance un umbral específico de “el mejor de su clase” pueden no sólo perderse toda la transformación, sino también la oportunidad de contribuir ellos mismos.

Los ratings ESG agregados se enfrentan a obstáculos cuando abordan nuevos objetivos normativos, como la adaptación de la cartera al cambio climático, la contribución a los Objetivos de Desarrollo Sostenible (ODS) o los ingresos verdes. Sus deficiencias se hacen patentes cuando se tienen en cuenta la doble materialidad -el concepto que exige a las compañías considerar no sólo cómo afectan las cuestiones de sostenibilidad a sus intereses financieros, sino también cómo afectan sus acciones a las personas y al planeta- y las preferencias individuales de los inversores.

Por qué ha llegado el momento de evolucionar los enfoques clásicos de soluciones excelentes y adoptar la integración ESG

Ante el inminente endurecimiento de la normativa, los inversores podrían beneficiarse de una estrategia más matizada basada en un análisis más profundo de los datos financieros y ESG. Esto es lo que estamos viendo en recientes desarrollos normativos como la normativa SFDR de la UE y la Asociación Suiza de Gestión de Activos (AMAS, por sus siglas en inglés), que presionan en favor de la transparencia sobre qué herramientas se aplican y cómo.

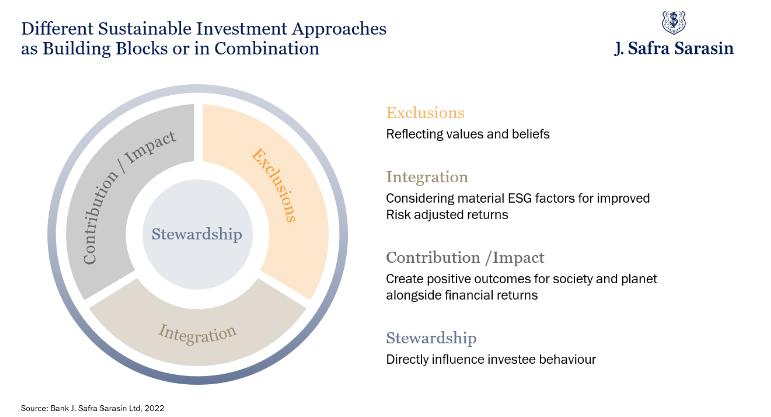

En lugar de una media de criterios ESG, la integración ESG se basa en diferentes componentes básicos que pueden utilizarse solos o combinados. Por ejemplo, las exclusiones pueden reflejar los valores y creencias de cada inversor, mientras que los criterios de contribución e impacto se centran en los resultados positivos para la sociedad y el planeta, además de en la rentabilidad financiera.

Además, la integración tiene en cuenta factores ESG importantes para mejorar la rentabilidad ajustada al riesgo. Por último, el stewardship (voto y engagement) tiene un impacto directo en el comportamiento de las compañías en las que se invierte.

Aunque la amplia gama de enfoques hace difícil generalizar sobre la viabilidad financiera de las estrategias de inversión sostenible, la investigación ha demostrado que, en la mayoría de los casos, las estrategias integradas de ESG obtienen resultados al menos tan buenos, sino mejores, sobre una base ajustada al riesgo.

¿Cuáles son los factores clave del éxito de la integración ESG?

En primer lugar, es importante distinguir claramente entre los objetivos de inversión: ética, materialidad financiera, alineación de impacto o contribución positiva a través de la gestión.

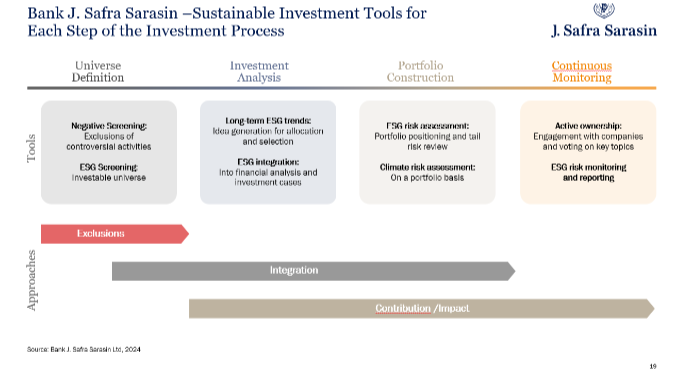

Averiguar qué indicadores clave de rendimiento ESG son importantes para una determinada compañía y cómo podrían cambiar el caso de inversión es una parte clave de un enfoque disciplinado y fundamental de los factores materiales financieros. Desde JSS SAM, aplicamos este enfoque, que incluye el impacto sobre los márgenes y el potencial de crecimiento, así como el riesgo, pruebas documentadas de la integración efectiva (como modelos ajustados de flujo de caja descontado, actas del comité de inversión o reuniones de iniciación de la compañía). Como resultado, se espera que la calidad ESG de la cartera resultante sea superior a la del índice de referencia.

En estrecha colaboración con expertos en ESG, los gestores de carteras incluyen factores ESG en los procesos de generación de ideas, análisis de inversiones y construcción de carteras. Esto se debe a que las ideas más valiosas se crean en la interfaz entre diferentes expertos. Esta estrecha colaboración también ayuda a mantener la disciplina en el extremo inferior para reducir el riesgo, separando los rendimientos más débiles de los mejores de la clase.

Cuando la integración de las cuestiones ESG se combina con la gestión, aumenta el valor a largo plazo en general, al apuntar a mejores rendimientos, así como al valor de los activos económicos, sociales y medioambientales compartidos que sirven a los mejores intereses de los clientes.

La integración de las consideraciones ESG en cada paso del proceso de inversión da lugar a carteras con credenciales de sostenibilidad más atractivas, incluida la descarbonización, los ingresos verdes y los ingresos de los ODS.

Gracias a nuestra experiencia, ahora estamos en condiciones de ampliar nuestro universo de inversión a determinadas compañías en transición, sin comprometer los perfiles ESG de nuestras carteras. El umbral de exclusión más bajo se compensa con creces con una mayor integración ESG y nos permite considerar compañías en transición hacia un perfil ESG de las mejores de su clase.

La plena integración ESG en cada paso del proceso de inversión conduce naturalmente a carteras con mejores credenciales ESG en muchas dimensiones. Con la continua evolución hacia la integración ESG, los inversores pueden mantenerse a la vanguardia de la sostenibilidad para obtener el mejor potencial de riesgo/rentabilidad de sus inversiones, al tiempo que se centran en los objetivos de sostenibilidad y se mantienen al día con las normativas en constante cambio.

Tribuna elaborada por Daniel Wild, director de Sostenibilidad en J. Safra Sarasin Sustainable AM.