Los inversores en renta fija reacios a exponerse a la deuda high yield tienen poco que temer, dada la mejora de la calidad crediticia del sector y la aparición de nuevos focos de oportunidades atractivas, afirma Cathy Braganza, gestora y analista de crédito senior en Insight Investment1, una de las gestoras especialistas de BNY Investments.

Mientras que muchos inversores en renta fija buscan la seguridad relativa de activos como la deuda soberana, la subida de las rentabilidades al vencimiento (TIR) y un perfil de riesgo cada vez más atractivo ofrecen razones de peso para examinar más de cerca el mercado de deuda high yield a corto plazo, señala Braganza, gestora de la estrategia de Insight en este segmento.

Estudios de mercado2 sugieren que el mercado high yield global ha alcanzado un tamaño total de unos 2 billones de dólares, y en opinión de la experta, puede ofrecer un amplio abanico de oportunidades sectoriales y geográficas a los inversores dispuestos a explorar su potencial. Ante tal trasfondo, cree que los inversores en renta fija tienen poco que temer de la exposición a lo que se ha convertido en un mercado afianzado, con altos niveles de liquidez y tasas de incumplimiento comparativamente bajas.

“El crédito high yield global ha pasado a ser un mercado profundo, líquido, cada vez más sofisticado y respaldado por un gran número de empresas, entre ellas un número creciente de marcas conocidas. Un mensaje que me gustaría transmitir a los inversores que se plantean acceder y exponerse a este mercado es que no tengan miedo. ¡El crédito high yield no es tan aterrador!”, afirma.

Impulso al crédito

Una de las principales razones para el optimismo y la fe en el sector, añade Braganza, es que el mercado ha experimentado una gran mejora de su calidad crediticia en los últimos años. Gran parte de este desarrollo ha obedecido a los esfuerzos pospandemia para reducir los niveles de endeudamiento en los balances de las empresas. Este apalancamiento había crecido en parte para respaldar pagos de cesantías y otras contingencias, habituales durante la disrupción y la volatilidad de mercado provocadas por la crisis global del COVID.

“En general, los equipos directivos de compañías emisoras de deuda high yield han llevado a cabo una buena labor reduciendo su apalancamiento y sus niveles de deuda tras la pandemia. La cobertura de intereses y los márgenes ebitda3 son ahora sólidos en todo el mercado, y las empresas subyacentes muestran solidez generalizada”, explica la gestora. “Pese a factores como la pandemia, shocks energéticos, el crecimiento de los salarios y problemas en las cadenas de suministro, creemos que el mercado high yield todavía es robusto. Nuestro análisis sugiere que el porcentaje de deuda con calificación CCC en el mercado nunca había sido tan bajo, y ahora representa una proporción muy pequeña del segmento. Consideramos que los mercados high yield, tanto en Estados Unidos como en Europa, han mejorado en términos de calidad crediticia. La calificación media del segmento es de BB en Europa y de B+ en Estados Unidos; esto contrasta con el deterioro de la calidad crediticia en el mercado con grado de inversión (IG) a BBB.”

Braganza prefiere exposición a los bonos high yield a corto plazo, cuya vida relativamente corta puede ayudar a mitigar el efecto de las fluctuaciones del malestar del mercado en torno a la inflación o recesiones. En su opinión, tales inversiones pueden aportar al inversor mayores niveles de TIR y de protección de la mano de una duración corta frente a una curva de tipos de pendiente invertida, proporcionando al mismo tiempo una buena visibilidad de flujos de caja de las empresas en cartera y reduciendo los temores macroeconómicos a largo plazo.

“Lo bueno de la deuda high yield a corto plazo es que remunera a los inversores por limitar su duración. Creemos que la exposición a este segmento también puede brindarles cierta protección frente a movimientos en la curva de tipos de la deuda soberana estadounidense”, explica: “No necesitamos que el precio del dinero se mueva para ganar dinero”.

Según la gestora, el conjunto del mercado de deuda high yield también ofrece otros factores atractivos, como por ejemplo niveles favorables de cobertura de intereses y oportunidades generalizadas para “rescatar” sus bonos anticipadamente de ser necesario.

“Los márgenes de beneficio globales siguen siendo sólidos, y muchos emisores high yield han ampliado sus perfiles de vencimiento. Las empresas avanzan con sus planes de negocio y se muestran dispuestas a refinanciar su deuda con vencimiento en 2025 y 2026 a los tipos de interés actuales. Las buenas compañías tienden a renovar su estructura de capital mucho antes de que su deuda llegue a su vencimiento, y un 99% de los bonos del segmento high yield son rescatables”, añade.

Deuda no cotizada

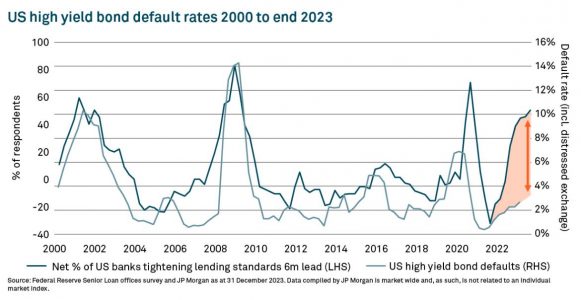

De cara al futuro, Braganza anticipa que las tasas de incumplimiento de la deuda high yield permanecerán bajas, y pronostica un rango del 2% al 3% para Europa y Estados Unidos. Un factor importante en la estabilidad del mercado ha sido el respaldo procedente del mercado de deuda no cotizada, que ha permitido a emisores high yield en apuros a acceder a nuevo capital:

“Estamos viendo a cada vez más empresas en dificultades acudir al mercado de deuda no cotizada para refinanciarse. Este desarrollo es positivo en el sentido de que las empresas más débiles están desapareciendo del mercado, lo cual mejora más si cabe su calidad crediticia y ayuda a mantener los incumplimientos en niveles bajos”.

Europa y Estados Unidos han registrado recientemente menores niveles brutos de emisiones que en años previos, gracias al menor crecimiento, al descenso de la actividad de fusiones y adquisiciones y a la incertidumbre creada por las disrupciones relacionadas con el COVID, continúa Braganza. Con diferencias a nivel de emisiones entre mercados, explica que puede ser beneficioso adoptar un enfoque global, buscando focos de valor y diferenciación en un abanico de regiones: “Las oportunidades de mercado relativas entre Europa y Estados Unidos han cambiado a lo largo de la década pasada. La posibilidad de moverse entre divisas significa que uno puede aprovechar oportunidades exactamente allí donde aparecen”, comenta.

Pese a anticipar alzas en el mercado de deuda high yield, la gestora destaca que ninguna clase de activo está libre de riesgo, y que un análisis exhaustivo y el diálogo con los emisores son cruciales para evitar problemas inesperados. “Al considerar invertir en deuda high yield es importante reunirse con las empresas y discutir los problemas a los que se enfrentan. Los inversores tienen expectativas claras en términos de generación de efectivo, y vale la pena evaluar los presupuestos y los flujos de caja de los emisores. El gobierno corporativo debería ser en todo momento un aspecto clave para el inversor, y es esencial identificar los riesgos susceptibles de conducir a un marcado deterioro de la calidad crediticia de un emisor”, concluye.

Más información en BNY Investments.

El valor de las inversiones puede caer. Los inversores podrían no recuperar la suma invertida.