La media de edad de los CEO de las empresas que forman la lista de Fortune 500 es de 58 años, con solo tres de ellos superando la barrera de los 80 años: Warren Buffet, con 93, y Robert Greenberg, de Sketchers, y Albert Nahmad, de Watsco, con 83 años.

Las capacidades cognitivas disminuyen en mayor o menor medida según vamos cumpliendo años y afectan de manera desigual a nuestro desempeño dependiendo del tipo de responsabilidades profesionales que enfrentemos. A partir de los 80 años, además, las probabilidades de fallecimiento comienzan a incrementarse exponencialmente, y el actual presidente de EE.UU., de salir victorioso en noviembre, finalizaría su segundo mandato con 86 años.

Por eso, es sorprendente que el Partido Demócrata haya esperado al debate de la semana pasada para plantearse seriamente la idoneidad de Joe Biden como candidato para las presidenciales, algo que habría podido hacer cuando hace casi un año una encuesta de AP, a la que los medios dieron bastante difusión, mostraba que los estadounidenses entendían que Biden era demasiado mayor para considerar una reválida como presidente.

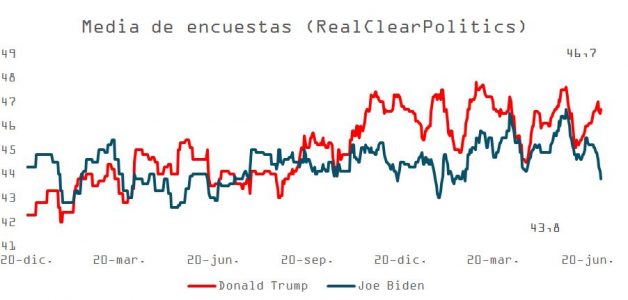

Ciertamente, Donald Trump es también casi octogenario (78). Pero a estas edades, 3-4 años pueden marcar una diferencia, como muestra el declive de Biden desde su toma de posesión en 2020, algo que los encuestados por CNN dejaron de manifiesto, con un 77%, y de forma inusualmente aplastante, dando la victoria en el debate a Trump.

La onda expansiva del primer careo Biden–Trump aún no se ha dejado sentir con toda su fuerza en las encuestas, pero un análisis de Ipsos revela que la confianza de los votantes en las capacidades de Biden para liderar el país han caído aún más. La conclusión es la misma que arroja el sondeo del “New York Times”, que da a Trump 6 puntos de ventaja (cuando antes del debate solo eran 3). O el del “Wall Street Journal”, que refleja la misma distancia entre ambos y que señala que un 76% de los participantes demócratas no ven a Biden en condiciones para continuar otros 4 años.

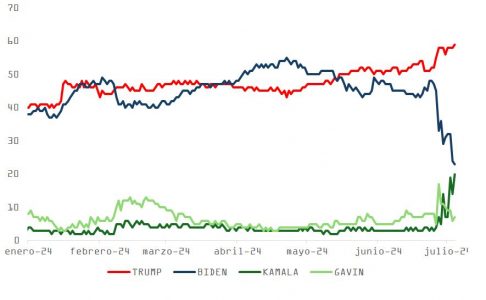

Un artículo del viernes, también en el “Wall Street Journal”, comenzaba a filtrar las dudas crecientes entre los demócratas respecto a la idoneidad de Biden como representante del partido en las presidenciales, que podría ser sustituido por Kamala Harris (la opción más probable) o Gavin Newsom, y evitar que Trump exprima el resultado del debate como arma electoral.

A priori, y como muestran las apuestas (ver gráfica abajo: PredictIt con un 59% de probabilidad de victoria para Trump después del debate, dando casi por hecho que Kamala Harris sustituirá a Joe Biden en el ticket electoral) este sería un movimiento que mitigaría los daños, porque consolidaría el voto de los demócratas indecisos ante la situación de Biden. Pero no dejaría de ser un parche. Cualquiera de las dos alternativas partiría con desventaja al incorporarse tarde a la campaña: la convención demócrata, que marcaría la última oportunidad para sustituir a Biden, tendrá lugar en Chicago del 19 al 22 de agosto y las elecciones son el 7 de noviembre. Por otro lado, la popularidad de Kamala Harris, superando la del actual presidente, no deja de ser mediocre.

La reacción de los mercados, en términos generales, también pone en valor un incremento en las posibilidades electorales del candidato republicano. Después de las subidas de las últimas semanas, el precio de la deuda pública ajustó a la baja por el tramo largo (bear steepening) ante el supuesto despilfarro en materia fiscal que se asocia a la agenda de los republicanos; algunas divisas latinoamericanas corrigieron ante la amenaza de renovadas sanciones comerciales y/o aranceles y la bolsa ha seguido subiendo.

Aunque a corto plazo el bono del Tesoro de EE.UU. podría sufrir ante una consolidación del liderazgo de Donald Trump, el ejemplo de Japón (que en algo más de 20 años ha pasado de una deuda sobre PIB del 100% al 225%) diluye las probabilidades del peor escenario. Estados Unidos, como Japón, mantiene la tenencia de su deuda pública cerca de casa (aproximadamente un 74,9% está en manos de inversores domésticos, como familias o empresas, y en las arcas de organismos federales como la Seguridad Social y Medicare), y algo más de un 23% en poder de institucionales extranjeros, que incluye banqueros centrales y corporaciones financieras en centros de negocio internacional como Reino Unido, Suiza, Luxemburgo o Caimán.

En tanto, mientras que la divisa de referencia para el comercio y la inversión a nivel internacional continúe siendo el dólar, y aunque se mantenga la tendencia hacia la diversificación de los bancos centrales, no parece que EE.UU. vaya a tener demasiados problemas para refinanciarse en el medio plazo.

También es importante considerar que ceteris paribus, como deja de manifiesto el último informe de la Oficina Presupuestaria del Congreso (CBO), la trayectoria del déficit presupuestario estadounidense, que se estima se mantendrá cerca del 7% del PIB en 2034 con un 122% de deuda sobre PIB, debería ser preocupante para demócratas y para republicanos por igual, con independencia de las preferencias de sus bases, que no están cerca de la austeridad. El CBO estima que la Seguridad Social agotará sus recursos en 2033, obligando a quien entonces ocupe la Casa Blanca a recortar el valor de prestaciones en un 20%-30% aproximadamente, o a incrementar impuestos de manera significativa.

Por ello, es factible pensar que el partido rojo, de resultar ganador en los comicios de noviembre, buscará ajustes en el gasto discrecional para compensar –al menos parcialmente– una hipotética extensión a la Ley de Empleos y Reducción de Impuestos (TCJA, 2017), que expiraría en 2025. El riesgo para la cotización de la deuda pública vía incremento en la prima por plazo queda lejos, aunque sin duda es algo que debemos monitorear.

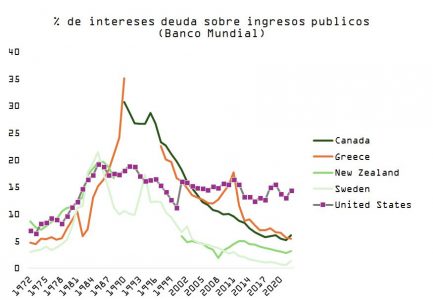

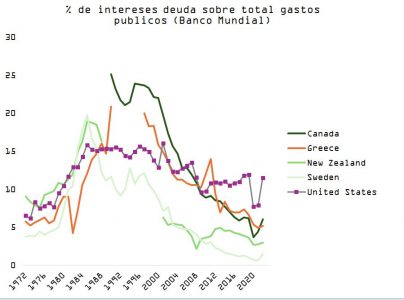

Los pronósticos apuntan a que el coste de los intereses de la deuda federal de los Estados Unidos como porcentaje de los ingresos aumentará en los próximos años. En base al repunte en niveles de deuda y la campaña de subidas de tipos de 2022-2023, se espera que los pagos de intereses consuman alrededor del 20,3% de los ingresos en 2025, superando el máximo anterior del 18,4% establecido en 1991.

En 2023, el gobierno estadounidense dedicó 658.000 millones de dólares a pagos (netos) de intereses, o un 2,4% del PIB. Las proyecciones indican que esta cifra seguirá creciendo, alcanzando potencialmente el 3,9% del PIB en 2034. Este aumento significativo pondrá presión sobre el presupuesto federal, dificultando la financiación de otros programas y servicios esenciales que son derechos de los ciudadanos (Medicaid, Medicare, Seguridad Social, subsidio de desempleo).

Se espera que el creciente coste del servicio de la deuda pública supere el gasto en programas federales clave como Medicaid y defensa en la próxima década. Para 2033, los pagos de intereses podrían representar el 14% del total de los desembolsos federales, duplicando el porcentaje gastado en 2022.

Aunque el deterioro es indiscutible, de acuerdo con la base de datos del Banco Mundial, las diferencias aún son notables si comparamos la situación en Estados Unidos con la que precedió a la crisis de deuda en Nueva Zelanda en los 80, Canadá a principios de los años 90, Grecia o Suecia.

Además de mantener la inflación bajo control y preservar el pleno empleo, la Fed tiene como “tercer mandato” velar por la estabilidad financiera. Y en un contexto como el que dibuja el informe del CBO, esto pasa por evitar en la medida de lo posible tensionar en exceso el coste del dinero.

En este sentido, las declaraciones de Jerome Powell en Sintra (donde explicó que la inflación parece estar «de nuevo en una senda desinflacionaria») y las minutas de la última reunión de la Fed (que destilaba preocupación acerca de las perspectivas para el crecimiento y el empleo) inciden sobre la posibilidad de sorpresas positivas en lo que respecta a la dirección de la política monetaria. El PCE subyacente está ya por debajo del objetivo marcado para diciembre de 2024 (2,6% vs. 2,8%) y el paro en línea con el pronóstico marcado por los banqueros centrales estadounidenses (4%).

La actualización de la encuesta JOLTs, que salió algo mejor pero ajustó el dato de mayo a la baja, muestra que las peticiones de subsidio de desempleo han entrado en una clara tendencia alcista, lo que sugiere las dificultades para recolocarse ante la pérdida del trabajo. La debilidad en el ISM Servicios de junio, que sorprendentemente entra en zona de contracción (48,8 ante expectativas de consenso de 52,7, con el subíndice de nuevos pedidos desplomándose a 47,3 frente a 54,1 en mayo) o –como explicábamos la semana pasada–, el estancamiento en la incipiente recuperación en la actividad industrial al que apunta el ISM manufacturas (48,5 vs. 49,1 esperado, mostrando debilidad en los subcomponentes de empleo, pedidos para la exportación o producción), son síntomas de una economía que se está ralentizando.

Los miembros de la Fed mostraron su preocupación en este sentido, sugiriendo que la serie de nóminas puede estar mostrando una cara demasiado amable de la situación en el mercado de trabajo. También observaron que los hogares con ingresos moderados/bajos enfrentan tensiones cada vez mayores al intentar hacer frente al aumento de los costes de vida, sin contar ya con los ahorros acumulados durante la pandemia.

La economía, como demuestran los datos y los comentarios de la Fed, se está desacelerando. Los inversores continúan en modo “malo es bueno” y, como explicábamos la semana pasada, el consenso es de aterrizaje suave. Técnicamente, el S&P está en sobrecompra, el sentimiento es de optimismo y la bolsa no está barata.

Pronto comenzaremos a escuchar a los equipos directivos anunciar su desempeño en el segundo trimestre, y las expectativas son exigentes con un crecimiento de 9% en BPA, el mayor desde 2021.

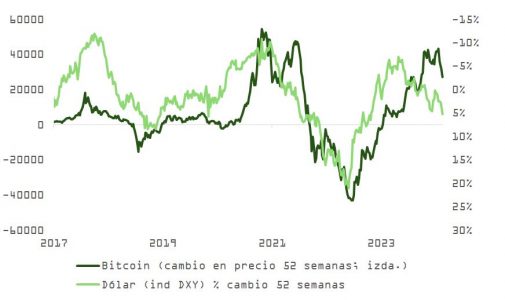

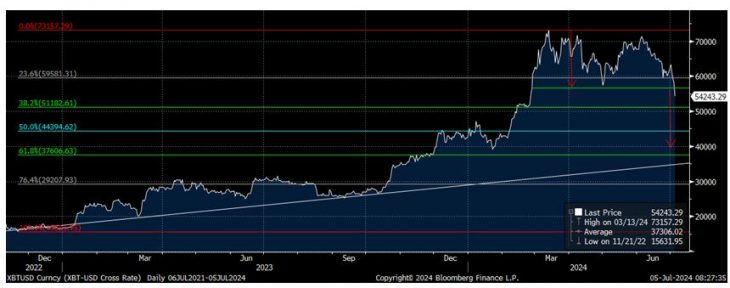

El sentimiento es ahora el soporte principal de este mercado, y por eso merece la pena vigilar lo que hace el “dinero caliente”. En este sentido, la cotización de bitcoin está reaccionando a la fortaleza del dólar (y lo que implica), rompiendo niveles relevantes de soporte que puede resultar en una caída mucho más pronunciada. ¿Qué relevancia tiene esto para la bolsa? El bitcoin, como ven en la gráfica, es una “apuesta en esteroides” al movimiento en la prima de riesgo del mercado de acciones, y las caídas de esta semana no auguran nada bueno para los bolsistas.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera