En un contexto de evolución favorable de los mercados financieros, el mercado global de financiación sostenible de los países emergentes y en desarrollo experimentó un repunte de nuevas emisiones de deuda en 2023 impulsado por las menores expectativas sobre la inflación. Según el último informe elaborado y publicado por Amundi y IFC (International Finance Corporation), miembro del Grupo del Banco Mundial, la emisión en la categoría más amplia de bonos globales verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad (GSSS por sus siglas en inglés) superó el billón de dólares en 2023, igualando el máximo histórico alcanzado en 2021. En el caso del segmento de los bonos verdes, las emisiones en los mercados emergentes aumentaron un 34% interanual, alcanzando los 135.000 millones de dólares en 2023.

El documento señala que el rendimiento de los GSSS contribuyó a que este segmento aumentara su peso en los mercados internacionales de capitales hasta representar el 2,5% de la emisión mundial de renta fija en 2023, frente al 2,2% de 2022. «Este crecimiento puede atribuirse en gran medida a la intensificación de los esfuerzos de gobiernos y empresas para hacer frente a los retos climáticos en las economías en desarrollo«. Es más, se prevé que el crecimiento de la emisión de bonos sostenibles en los mercados emergentes continúe en 2025. Según las estimaciones de Amundi, habrá un crecimiento interanual del 7,1% para los bonos GSSS y del 7,5% para los bonos verdes. Su visión se sustenta en un contexto global relativamente estable de relajación de la inflación sin grandes escaladas en las tensiones geopolíticas», indica el informe.

En particular, se estima que la emisión de bonos verdes se recupera en 2023 para crecer alrededor del 14% , ralentizándose a un aumento más normalizado en 2024 de aproximadamente. Sin embargo, el informe matiza que la emisión de bonos verdes en China será más lenta, debido a la combinación de una recuperación post-COVID-19 más débil de lo esperado y una menor atractividad de los bonos emitidos localmente (debido a rendimientos relativamente bajos frente a Estados Unidos y Europa). «Dado el peso económico de China, esto reducirá el crecimiento general en la emisión de bonos verdes para mercados emergentes a alrededor del 10 por ciento en 2023-2024, lo que se traduce en un descenso del 1 por ciento en 2023, seguido por una recuperación a un crecimiento de aproximadamente el 11 por ciento el año siguiente», explican.

Sus autores añaden: «A mediano plazo, esperamos que la emisión de bonos verdes sea un beneficiario clave de una aceleración en la transición energética impulsada por un mayor sentido de urgencia en torno al cambio climático. Los análisis más recientes indican un aumento de las temperaturas globales de aproximadamente 2.7 a 2.8 grados Celsius por encima de los niveles preindustriales bajo las políticas actuales, muy por encima de los 1.5 grados Celsius».

El informe también analiza las iniciativas más significativas lanzadas en 2023 en el espacio de los bonos GSSS, incluidas las nuevas taxonomías lanzadas en la región ASEAN, América Latina y el Caribe, y Singapur, así como las iniciativas destinadas a financiar los esfuerzos para revertir la pérdida de biodiversidad. En opinión de Susan Lund, vicepresidenta de Economía y Desarrollo del Sector Privado de IFC, “la financiación de proyectos sostenibles en las economías emergentes requerirá mercados de capitales más profundos para financiar las transiciones económica y energética. Para alcanzar estos objetivos, deben realizarse esfuerzos sustanciales para garantizar el crecimiento continuo del mercado mundial de bonos verdes, sociales, de sostenibilidad y ligados a la sostenibilidad, incluida la mejora de la normativa y la estandarización de mejores prácticas”.

Por su parte, Yerlan Syzdykov, director global de Mercados Emergentes de Amundi, afirma que “a medio plazo, prevemos un crecimiento continuado de la emisión de bonos verdes en los mercados emergentes, impulsado por varios factores: una aceleración de la transición energética, una ventaja competitiva en materia de precios para los emisores en comparación con los mercados desarrollados y unas condiciones macroeconómicas favorables, como unos rendimientos nominales elevados en un momento de crecimiento relativamente lento, lo que suele favorecer a la renta fija frente a la renta variable”.

Un largo camino

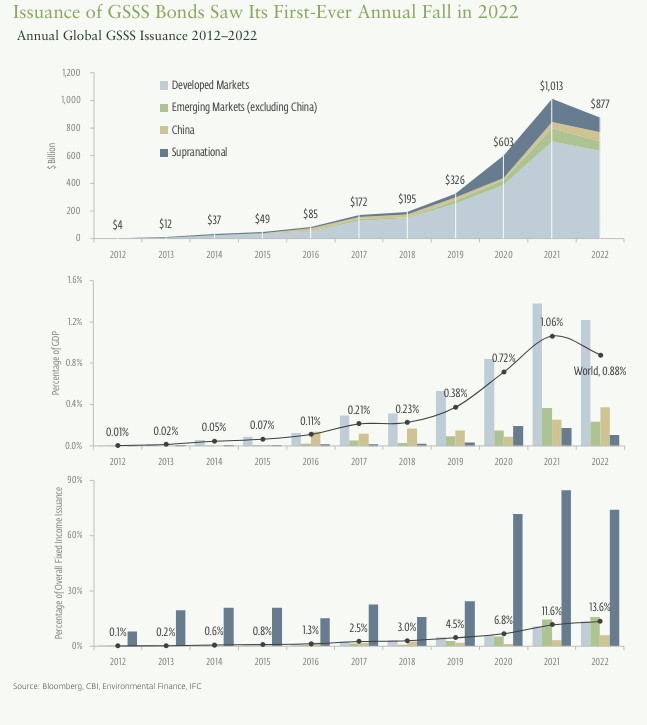

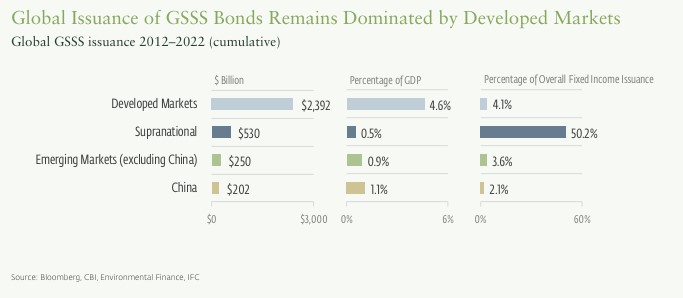

Los autores del informe reconocen que los últimos años no han sido sencillos para este mercado. Tras un 2022 muy desafiante, no sorprende que la emisión total de deuda a plazo fijo cayera un 16% por ciento respecto a 2021. «Los trastornos y cierres de mercado primario no perdonaron al mercado de bonos verdes, sociales, de sostenibilidad y vinculados a la sostenibilidad (GSSS) y la emisión de bonos en esta categoría cayó un 13% respecto al año anterior, la primera caída para esta clase de activos aún incipiente y un brusco giro respecto al crecimiento del 68% registrado en 2021. Esto representa un rendimiento superior de la emisión de bonos GSSS frente a la clase de activos de renta fija en general. Pero es, no obstante, un desarrollo ominoso para las finanzas sostenibles, particularmente en mercados emergentes donde el capital necesario para financiar las transiciones verdes es más escaso. Dichos recursos son cruciales para encaminar las economías a cumplir los objetivos climáticos internacionales», explican.

Se observa que en 2022 se dio paso a un fuerte repunte en la emisión de bonos GSSS a nivel global -en concreto del 11%, tras un retroceso del 10% en 2022-, impulsado por los bonos verdes (+15%) así como por los mercados emergentes (+45%), alcanzando el billón de dólares para igualar el máximo histórico visto en 2021. El crecimiento fue destacable en la emisión de bonos GSSS en todos los subsegmentos, ya que se registró un aumento del 45% en general en los mercados emergentes y del 65% en los mercados en desarrollo, excluyendo a China.

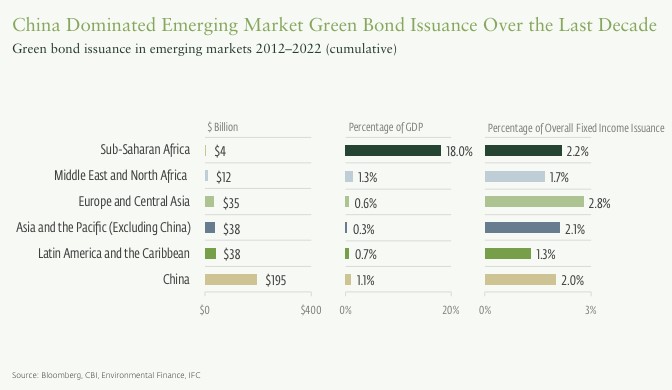

Sobre China, el informe señala que la fuerte pero relativamente lenta emisión de bonos GSSS en China, que creció un 28%, se debió a una combinación de dos factores: cierta reversión de la notable fortaleza de 2022 y una dinámica económica nacional más débil, especialmente en los sectores de la construcción y el inmobiliario. En 2023, China seguía siendo el mayor emisor de bonos verdes de los mercados emergentes (89.100 millones de dólares), con un crecimiento interanual del 18%. Ahora bien, en los mercados en desarrollo fuera de China, la emisión de bonos GSSS se vio impulsada principalmente por los bonos verdes, que aumentaron un 81%. En particular, en Oriente Medio y el Norte de África, sobre todo en los EAU y Arabia Saudí, las emisiones de bonos verdes aumentaron más del doble. Excluyendo a los emisores supranacionales, la penetración de los bonos verdes (emisión como proporción de la renta fija total) alcanzó el 1,4% a nivel global, un máximo histórico. Por último, por regiones, el porcentaje más alto se registró en los mercados emergentes fuera de China (2,1%) y el más bajo en los mercados desarrollados (1,3%).

El informe también analiza un análisis sectorial de los emisores de bonos. En este caso, su principal conclusión es que las empresas no financieras siguieron siendo los mayores emisores de bonos verdes en los mercados desarrollados, representando el 36% del total, mientras que las instituciones financieras continuaron dominando en los mercados emergentes, donde suponen el 58% del total. Una mención a parte son los bonos verdes soberanos, cuya emisión creció con fuerza: 33% en todo el mundo y 226% en los mercados emergentes.