En 2023, la actividad de nueva construcción cayó un 50% desde su máximo de marzo de 2022 como reacción directa a la subida de los tipos de interés. La subida de los tipos también afectó al volumen de préstamos a los hogares para la adquisición de vivienda. En consecuencia, el volumen total de préstamos bancarios a los hogares para la adquisición de vivienda en Europa se estancó, aunque no disminuyó como en 2014 y 2009.

Dado que los tipos de interés han alcanzado su máximo temporal y los precios de la vivienda se han suavizado, esperamos un repunte de los préstamos hipotecarios por parte de los bancos en 2024. Sin embargo, la ralentización de las nuevas operaciones no es la única preocupación de los bancos europeos. La evolución de las carteras de préstamos hipotecarios y corporativos debe vigilarse atentamente: los bancos europeos podrían registrar un aumento de la morosidad por primera vez desde 2015.

Techo de rentabilidad de la banca europea

En nuestra opinión, la rentabilidad sectorial de los bancos europeos habrá tocado techo en 2023 y empezará a disminuir en 2024 y 2025, debido a una normalización de los márgenes de intermediación y a un aumento moderado del riesgo de crédito. Sin embargo, es poco probable que se produzca un impacto generalizado en el rendimiento de los activos, ya que la morosidad se ha contenido y está muy repartida entre países y sectores. La morosidad se verá impulsada por la restricción de la asequibilidad entre los clientes minoristas, pero aún más por un aumento significativo de los riesgos derivados de las exposiciones al crédito inmobiliario comercial y corporativo.

Para el sector inmobiliario comercial, prevemos que en 2024 continúen los vientos en contra. El riesgo de refinanciación seguirá siendo elevado, y los prestatarios se enfrentarán al arma de doble filo de una competencia más dura por una deuda bancaria más barata, así como a un menor valor de los activos.

Del mismo modo, el número de empresas en situación de impago seguirá aumentando en Europa, al menos hasta finales de 2024 y principios de 2025, debido al impacto de la inflación, el endurecimiento de las condiciones de financiación, los elevados costes energéticos y la atonía del crecimiento económico. El aumento de las tasas de impago supone algo más que la normalización del entorno crediticio en Europa tras la pandemia. Refleja un aumento sustancial de los riesgos, ya que la subida de los tipos de interés agrava la presión sobre los balances de las empresas de todos los sectores.

Aunque es probable que los tipos de interés oficiales cambien de signo en 2024, los ingresos bancarios seguirán aumentando a corto plazo en el primer semestre de este año debido a los efectos de base y a la ralentización de la revalorización en algunos países y segmentos, como el mercado hipotecario francés, fuertemente regulado.

Los márgenes empezarán a contraerse a un ritmo moderado en la segunda mitad del año, a medida que aumente la competencia por los depósitos tras los reembolsos de las operaciones de refinanciación a plazo más largo (TLTRO) y la aceleración del endurecimiento cuantitativo del BCE. El crecimiento de los ingresos por comisiones no bastará para compensar el descenso del margen de intereses. Por ello, creemos que los ingresos globales para este año disminuirán ligeramente e impulsarán un leve deterioro de las ratios de costes/ingresos, aunque a partir de niveles muy confortables.

Las métricas de capital seguirán constituyendo una de las principales fortalezas crediticias del sector, con una sólida rentabilidad que se trasladará a la formación de capital a pesar del elevado reparto de dividendos y la recompra de acciones.

La financiación y la liquidez seguirán normalizándose a partir de niveles muy elevados, a medida que se reembolsen los últimos plazos de la TLTRO III. En este contexto, cabe esperar una inversión del fuerte crecimiento de los depósitos de los últimos años, lo que dará lugar a una mayor competencia por la financiación minorista y a una mayor actividad emisora en los mercados mayoristas.

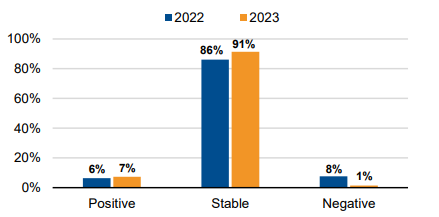

Entramos en 2024 con más del 90% de nuestras calificaciones bancarias en perspectiva estable. El sector bancario europeo seguirá resistiendo en 2024, gracias al fortalecimiento de los fundamentales crediticios construido en los últimos años.

Perspectivas de las instituciones financieras

La mejora de la rentabilidad, la limpieza de los balances y el exceso de capital proporcionan importantes amortiguadores para resistir un deterioro moderado de las condiciones operativas, incluido un crecimiento lento, una inversión del ciclo de calidad de los activos y el endurecimiento de las condiciones de financiación.

Tribuna de Mathias Pleissner, subdirector del equipo de bonos garantizados de Scope Ratings, y Karlo Fuchs, responsable de bonos garantizados de Scope Ratings.