El mundo está cambiando, y los mercados financieros con él. El nuevo entorno será muy diferente al de los últimos tiempos, y la transición planteará retos a los inversores, en particular a los que carecen de experiencia en múltiples realidades de mercado. Basándonos en los 89 años que Janus Henderson lleva en los mercados, sabemos que el cambio conlleva riesgos, pero también interesantes oportunidades de generar resultados financieros superiores para quienes lo aborden de la manera adecuada.

Navegar por el cambio requiere un análisis experto, perspectivas diferenciadas y estrategias de inversión proactivas para capitalizar las oportunidades. Habrá tendencias a más corto plazo, como se indica en nuestro Janus Henderson Market GPS Investment Outlook 2024, pero igual de importantes son los cambios estructurales que alterarán el panorama de la inversión durante la próxima década o más. A la hora de evaluar el posicionamiento de las carteras, creemos que los inversores se beneficiarán de tener en cuenta tres factores macroeconómicos a largo plazo, en cierto modo inmutables.

1.Reajuste geopolítico

Hacía tiempo que los cambios geopolíticos no eran tan dinámicos. El equilibrio de poder entre continentes y países está cambiando, a veces con profundas consecuencias. Este reajuste tiene implicaciones significativas para la economía, el comercio mundial y las cadenas de suministro que lo hacen posible.

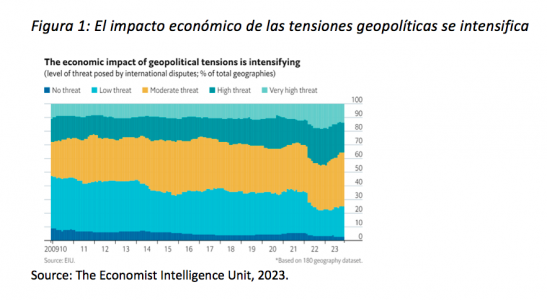

Los datos de la Unidad de Inteligencia de The Economist muestran un fuerte aumento de la amenaza que suponen las tensiones internacionales en los últimos 15 años. En 2009, alrededor del 40% de las zonas geográficas se enfrentaban a una amenaza «nula» o «baja» por conflictos internacionales; en la actualidad, esa proporción se aproxima al 20%.

Para los inversores, el impacto de este cambio tiene múltiples capas, y será importante evaluar las oportunidades, tanto desde un punto de vista macroeconómico como microeconómico. Entender el entorno en el que operan las empresas -y si el telón de fondo geopolítico es propicio para esa empresa y ese sector- es ahora más crítico que nunca, llegando a ser tan importante como analizar la propia empresa. Por ejemplo, a medida que se mueven las cadenas de suministro, también se mueve la demanda de energía, lo que repercute en los puertos, los proveedores nacionales de energía, las empresas de transmisión, las normativas gubernamentales y mucho más. La geopolítica afecta a todas las clases de activos y los inversores tendrán que pensar de forma holística a la hora de posicionarse para el cambio con el fin de navegar por los efectos en cadena de las disputas transfronterizas, la deslocalización y los ajustes de la cadena de suministro, por nombrar algunos.

2. Factores demográficos

Aunque el cambio se está produciendo a escala mundial, también se están produciendo cambios en el modo de vida de las personas, en lo que consideran importante y en los productos y servicios que consumen. Las respuestas a la pandemia de COVID-19 aceleraron estos cambios, y el impulso no disminuye.

En un extremo de la escala, alrededor del 40% de la población de Estados Unidos son ahora millennials (nacidos entre 1981 y 1996) o Generación Z (nacidos entre 1997 y 2012), y este grupo demográfico comprende cifras más elevadas en otros países. Estas generaciones están impulsando nuevas formas de pensar, operar y consumir, sobre todo a nivel digital y tecnológico. En el otro extremo de la escala, las poblaciones de todo el mundo están envejeciendo, lo que aumenta la demanda de asistencia sanitaria, y el sector está respondiendo con innovación y avances médicos, como las vacunas de ARNm y los diagnósticos en el punto de atención, que ofrecen oportunidades de inversión.

Por otra parte, después del COVID, las fronteras entre el hogar y el trabajo se han difuminado, lo que ha impulsado tendencias como las ciudades inteligentes basadas en la inteligencia artificial y ha creado nuevas demandas inmobiliarias. La urgencia en torno al cambio climático difiere según la región, pero es especialmente evidente entre los jóvenes. El cambio resultante en las expectativas y las preferencias de consumo está llevando a muchas empresas a innovar de forma interesante.

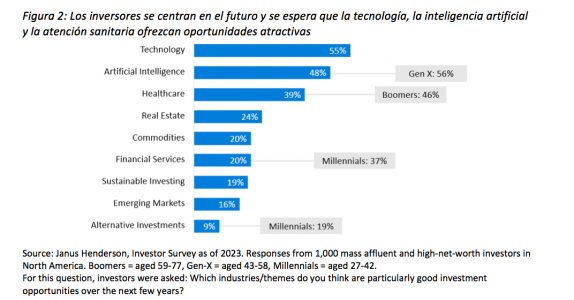

Estos cambios en la vida cotidiana se reflejan en lo que los inversores consideran las oportunidades más atractivas en los próximos años. Por ejemplo, los datos de la Encuesta a Inversores de Janus Henderson reflejan las actitudes de los inversores particulares con sede en Estados Unidos, de las que se hacen eco en todo el mundo.

Al invertir en estos temas y segmentos de mercado, es esencial diferenciar entre las tendencias exageradas de viabilidad cuestionable, los modelos de negocio y las tecnologías innovadoras que pueden generar el poder de fijación de precios, las barreras de entrada y las ventajas competitivas necesarias para un auténtico potencial de rentabilidad a largo plazo. Los inversores pueden beneficiarse del empleo de enfoques, basados en una investigación en profundidad y de la colaboración con gestores de activos experimentados con capacidad para navegar por los ciclos de exageración y crear carteras para un mundo en transición.

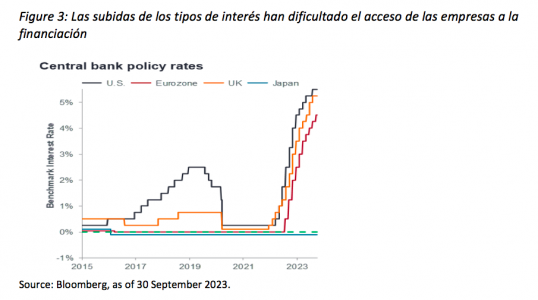

3. La rentabilidad del “coste del capital”

Durante la última década, el hecho de que una organización tuviera un modelo de negocio bueno o malo era, más o menos, irrelevante; se disponía fácilmente de capital barato para apoyar incluso a las empresas más inviables. Entonces, el coste mundial del capital aumentó considerablemente en poco tiempo. La vuelta de unos tipos de interés más altos ha cambiado radicalmente el panorama de las empresas: ahora es mucho más difícil conseguir financiación y los inversores son más exigentes a la hora de asignar el capital.

A nivel corporativo, se está exponiendo a las empresas más débiles, como se ha visto con las quiebras bancarias de EE. UU. en la primera mitad de 2023, y se está dando lugar a una mayor dispersión entre los ganadores y los perdedores. También se está creando volatilidad en los mercados y en las oportunidades de valoración errónea. Los mercados públicos frente a los privados son un ejemplo de ello, donde, especialmente en el sector inmobiliario y los mercados públicos han visto cómo se corregían las valoraciones, mientras que los mercados privados aún no se han ajustado del todo. Por otra parte, la subida de los tipos trae consigo rendimientos más atractivos, lo que ha devuelto el protagonismo a la renta fija.

Al mismo tiempo, una cantidad significativa de efectivo se mantiene al margen. Los activos del mercado monetario estadounidense casi se han duplicado en los últimos cinco años, ya que los inversores han optado por mitigar el riesgo y/o aprovechar los tipos más altos disponibles.

Es probable que el coste del capital siga siendo más alto que en la historia reciente, pero los tipos están ahora probablemente cerca de sus máximos y podrían empezar a bajar. Esto reducirá el atractivo de mantener efectivo y es probable que se produzcan reasignaciones al potencial de generación de rentabilidad de activos de riesgo cuidadosamente seleccionados.

Esta combinación de una mayor dispersión entre los que “tienen” y los que “no tienen”, junto con la posibilidad de reasignaciones a activos de riesgo, sugiere que hemos entrado en una era propicia para las estrategias de inversión gestionadas activamente. Durante gran parte de la última década, los rendimientos se han visto impulsados por el dinero barato y los mercados de renta variable en general han subido, lo que ha favorecido las estrategias pasivas basadas en índices y la renta variable privada sin criterio.

Sin embargo, es probable que el cambiante contexto macroeconómico dé paso a un entorno más propicio para la selección de valores, el análisis diferenciado y un enfoque selectivo de la asignación de activos. Se trata de un entorno que requiere invertir en la clase de activos y en los valores adecuados, operando en el contexto adecuado.

Resumen

En esta época de transición, prevemos continuos episodios de volatilidad en los mercados financieros. También sabemos que la volatilidad conlleva tanto riesgos como oportunidades. Nuestro objetivo es compartir de forma continua las perspectivas diferenciadas de nuestros equipos de inversión y especialistas en estrategia y construcción de carteras para ayudar a los inversores a enmarcar adecuadamente los principales factores a largo plazo, así como las tendencias del mercado a corto plazo.

Para ello, contamos con la experiencia de más de 340 profesionales de la inversión que trabajan con más de 540 especialistas en atención al cliente*. En este mundo complejo, somos siempre conscientes de que nuestros conocimientos diferenciados, inversiones disciplinadas y un servicio de primera clase pueden ayudar a lograr resultados financieros superiores para nuestros clientes y para los más de 60 millones de personas** que confían a Janus Henderson su mejor futuro.

Tribuna elaborada por Ali Dibadj, CEO Janus Henderson.