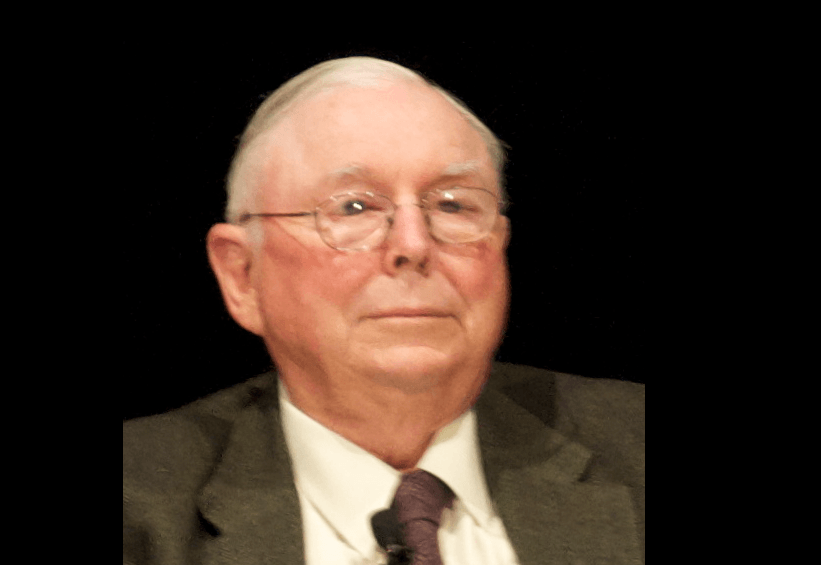

El mercado de crédito privado, con un valor actual de 1.5 billones (trillions en inglés) de dólares y previsto para crecer casi otro billón en los próximos cinco años, representa un componente crítico y en expansión en las carteras de inversión, dice un informe de Tony Cappell, Founding Partner de Chicago Atlantic.

“Según esta creciente importancia, es fundamental para los inversores entender las distintas estrategias dentro del crédito privado, como los préstamos directos y la deuda mezzanine, y cómo navegar sus matices y términos típicos de préstamo”, agrega Cappell.

En este sentido, Cappell comenta los puntos clave para el crecimiento del crédito privado.

- Apalancamiento del Fondo

El nivel de apalancamiento que utiliza un fondo, dado que esto introduce un nivel de riesgo significativo. Las preguntas clave incluyen cuánto apalancamiento utiliza el fondo y cuál es el costo de dicho apalancamiento. Este análisis debe considerar la relación deuda-capital y cómo el apalancamiento podría aumentar los rendimientos, pero también amplificar los riesgos.

- Estructura del Fondo y Antigüedad de los Activos

Los inversores deben evaluar si el fondo es de duración fija o abierta, y si paga un rendimiento o recicla los retornos hasta el período de cosecha. Es vital comprender la edad promedio de la cartera y si el fondo representa una nueva cosecha, especialmente en el contexto de los recientes aumentos de tasas de interés.

- Características de los Préstamos

Las características clave de los préstamos, como el término, si son de tasa flotante o fija, y la protección contra cancelaciones anticipadas, son fundamentales para entender el riesgo y el rendimiento potencial. La amortización obligatoria y la estructura de los retornos del préstamo (intereses en efectivo frente a ingresos no monetarios) también son importantes para evaluar la protección contra la baja.

- Origen de los Préstamos

Los inversores deben indagar sobre el porcentaje del portafolio originado directamente por el administrador y cuánto se invierte a través de participaciones con otros prestamistas. Entender la fuente de las operaciones del administrador es crucial para evaluar los costos adicionales y la eficacia de la gestión del fondo.

- Estructuras de Tarifas

Es fundamental comprender cómo se estructuran las tarifas, incluyendo si el fondo cobra tarifas de gestión sobre el capital aportado o comprometido, y si se aplican tarifas de rendimiento sobre retornos no realizados. Esto afecta directamente a los costos para el inversor y puede influir en la alineación de incentivos entre el inversor y el administrador del fondo.

Para leer el informe completo puede ingresar al siguiente enlace.