La semana pasada comentábamos que el factor de riesgo más importante para los mercados financieros derivado de la guerra en Gaza estaba ligado al potencial de escalada del conflicto.

En los últimos días, un creciente número de analistas geopolíticos han expresado su preocupación a este respecto, cuantificando en una probabilidad de entre el 50% y el 70% el peligro de ampliación del conflicto. Lo que es aún mas preocupante es que 1 de cada 4 estiman que Israel podría justificar un ataque a objetivos estratégicos (nucleares) iraníes en base a su relación directa con Hezbollah y Hamás. La extensión de las hostilidades podría desembocar, por ejemplo, en bloqueos en el estrecho de Hormuz, por el que transita un 25% de la oferta global de petróleo. Las declaraciones esta semana del ministro de Exteriores iraní, Hossein Amirabdollahian, sostienen esta tesis. El efecto a nivel macro se vería amplificado si Putin decide recortar producción para dificultar la reelección de Joe Biden, que previsiblemente se enfrentará a Donald Trump en las presidenciales de noviembre de 2024.

Con los niveles de inventario en el mercado de crudo ya muy ajustados y un déficit de producción de ~2 millones de barriles por día, que irán a más, el precio del barril WTI podría dispararse por encima de los 120 dólares.

Aunque el tensionamiento a nivel geopolítico ante la crisis en Gaza se ha traducido en la recuperación en el precio de activos defensivos como el oro, el WTI se mantiene en 86 dólares y la bolsa contempla un desenlace mucho menos oneroso en línea con lo sucedido en 2014. Esta hipótesis, que pasa por un enfrentamiento contenido entre Hamás e Israel y de rápida resolución -en 2014 fueron algo menos de dos meses-, probablemente sea el mejor escenario.

En Oriente, y después del anuncio el lunes de más restricciones en Estados Unidos para la venta de chips considerados avanzados (que afectará, por ejemplo, la A800 y H800 de Nvidia) y maquinaria para la fabricación de semis, es probable que pronto se confirmen medidas de represalia contra multinacionales como Apple, Micron o Broadcom.

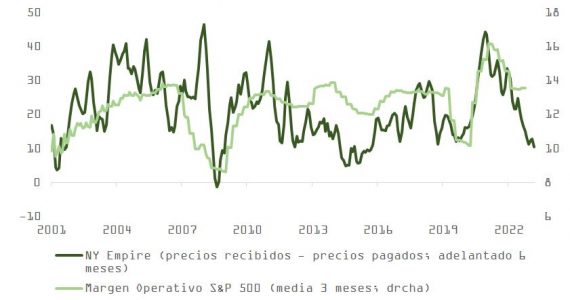

Ante este escenario cada vez más complicado, sorprende la resiliencia del optimismo entre los bolsistas. El lunes conocimos la actualización de la encuesta Empire de actividad industrial, que nos dejaba más indicios del deterioro en márgenes operativos, como podemos observar en la gráfica.

En el plano macro, y a pesar del empeño de un puñado de miembros de la Reserva Federal por convencernos de que, con la rentabilidad del bono a 10 años subiendo sin parar, la necesidad de unos tipos oficiales más altos ha disminuido sustancialmente, la TIR vuelve a arañar el 5%.

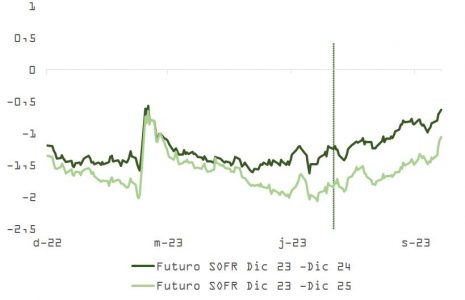

Parece posible que la caída en el precio del bono tenga más que ver con el alejamiento del ciclo de recortes que con el temor a subidas adicionales. Dicho de otra manera, los inversores han asumido la tesis de tipos más altos durante más tiempo, eliminando un riesgo importante para los compradores de renta fija soberana, y dándole más asimetría positiva a la distribución de rentabilidades para este activo a 12 meses vista. Como vemos en la gráfica de los futuros SOFR, el mercado ha pasado a descontar unos 2 recortes en tipos (de 0,25% cada uno) cuando en julio se contaba con unos 5.

Otra muestra más de que los inversores han abrazado sin miramientos el escenario de “aterrizaje suave/no aterrizaje”, que puede encontrar algo de confirmación en el último dato de ventas minoristas, pero que no cuadra del todo con los comentarios del Libro Beige. El pronóstico para los fed funds a cierre de 2024 está ya mucho más cerca de “punto” en el mapa de la Fed, con un 4,85% vs. un 5,1%, cuando a principios de mes se situaba en un 4,45%.

Este informe de la Reserva Federal, que se publica 8 veces al año antes de las reuniones del Comité de Mercados (FOMC), describe un entorno macro bastante menos dinámico del que se desprende de las cifras de consumo o de la situación en el mercado de trabajo, da soporte a la hipótesis del fin de ciclo en tensionamiento y plantea dudas acerca del excesivo castigo recibido por los bonos del tesoro.

La conclusión de la lectura, que coincide con los comentarios de Jamie Dimon (JP Morgan) o Brian Moynihan (Bank of America), es que el crecimiento se ha detenido (“en la mayoría de los distritos, la actividad económica apenas ha variado desde el informe de septiembre”), mostrando un empeoramiento respecto a la edición de septiembre que lo calificaba como “modesto” (“los contactos de la mayoría de los distritos indicaron que el crecimiento económico fue modesto en julio y agosto”). Adicionalmente, las condiciones laborales «siguieron suavizándose en todo el país”, y las perspectivas de la economía a corto plazo son solo «estables o con un crecimiento ligeramente más débil«.

Las implicaciones del contenido del Libro Beige y los mensajes en las presentaciones de resultados de los bancos respecto al crecimiento de los préstamos y el gasto de las familias apuntan a un enfriamiento de la economía. La prima por plazo -según el cálculo de Crump y Moench, de la Fed de Nueva York-, ha subido desde finales de junio desde -0,96 hasta 0,27 y en base a un análisis histórico, una prima por plazo en el rango de 0,25 a 0,5 vendría asociada a un IPC en una media de 2,5%, que es una expectativa razonable a medio plazo.

Por primera vez desde los años 90, la correlación entre el precio del bono del tesoro y de la bolsa ha vuelto a ser consistentemente positiva (en una media de 9 meses), con los inversores habiendo interiorizado ya que en un entorno de tipos más altos más tiempo, como confirmó Powell el jueves, las malas noticias macro son buenas para la bolsa.

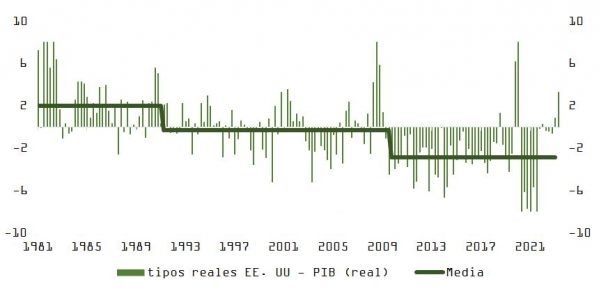

Los 90, utilizando históricos estadounidenses, se asemejan bastante a la situación monetaria y económica que vivimos hoy. Después de recortar tipos agresivamente para paliar los efectos de la crisis en las cajas de ahorro (savings & loans), la Reserva Federal comenzó a subirlos agresivamente con ánimo de normalizar su política monetaria, llevándolos desde el 3% al 6% en 12 meses. A pesar de las subidas, el crecimiento mantuvo una sorprendente resiliencia, y desde 1992 hasta el año 2000 el PIB osciló entre un 2,5% y un 4,5%.

Como vemos en la gráfica, hoy podemos encontrarnos en una situación parecida: el crecimiento nominal en ingresos resultado de la pandemia y el desapalancamiento de las familias en Europa y Estados Unidos desde 2010, unido al incremento en los déficits por las ayudas fiscales de 2020, han podido resultar en tipos de equilibrio más altos, algo que la prima por plazo ya parece haber descontado. Después de una década de tipos reales por debajo de la tasa de crecimiento de la economía, puede que regresemos a un entorno como el de 1990-2008, con tipos alineados con el PIB real.

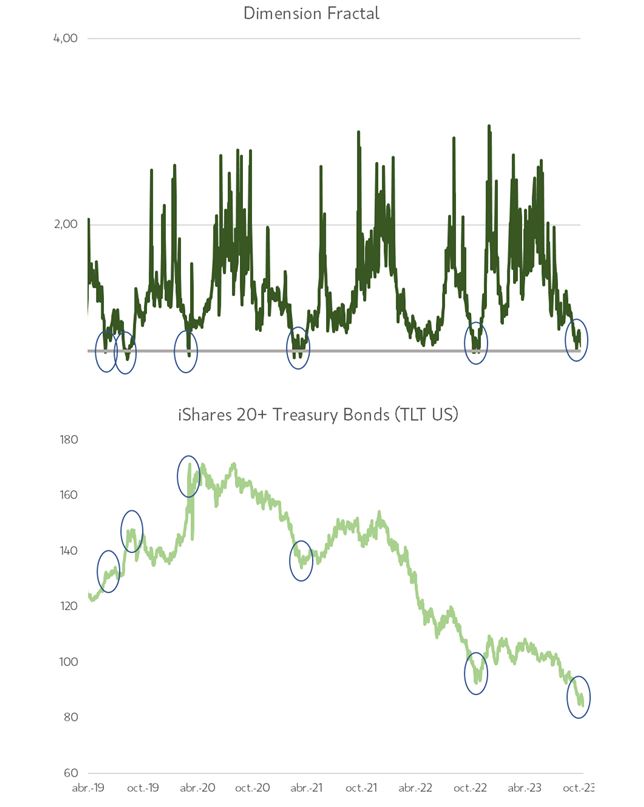

No obstante, el castigo sufrido por los bonos se antoja excesivo, y como muestra la estructura fractal del ETF TLT (bonos tesoro EE.UU. de +20 años), todos están en el mismo lado y la probabilidad de un giro en la tendencia (rebote en el precio en este caso), al menos a corto plazo, es mayor del 70%.

Una compresión en TIR también podría dar algo de oxígeno a la bolsa, que sigue en sobreventa, pero sin síntomas aún de haber capitulado, beneficiando sobre todo a los valores de crecimiento.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera