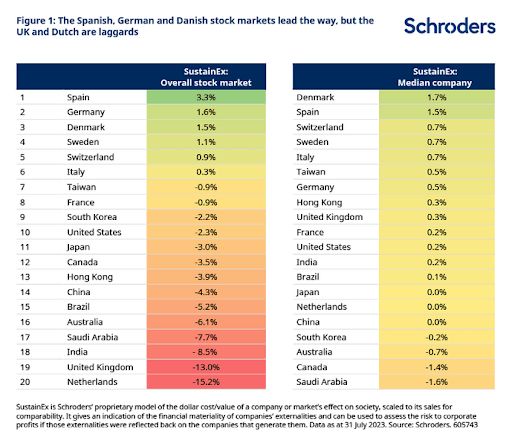

A través de nuestra herramienta interna SustainEx, en Schroders hemos clasificado los 20 mayores mercados bursátiles en función de sus credenciales de sostenibilidad.

Las bolsas española, alemana y danesa van a la cabeza, mientras que las de Reino Unido y los Países Bajos van a la zaga. Las razones están en sus diferentes composiciones sectoriales.

También hemos analizado si el panorama es diferente para las empresas de mediana capitalización en comparación con el total agregado de todas las empresas de cada mercado. A menudo lo es.

En el pasado, los impactos negativos de las actividades de las empresas recaían en la sociedad. Pero, desde la fijación de los precios del carbono hasta los impuestos sobre el azúcar, los gobiernos los repercuten cada vez más en las empresas responsables. Las compañías y los consumidores también prestan más atención al comportamiento de las empresas con las que deciden hacer negocios.

SustainEx es la herramienta utilizada por los gestores de carteras y los analistas de Schroders para evaluar estos riesgos a la hora de tomar decisiones de inversión. Ayuda a construir una imagen más completa de los riesgos y oportunidades a los que se enfrenta cada empresa.

Pero, sobre todo, las credenciales de sostenibilidad son sólo una parte del rompecabezas y no deben considerarse de forma aislada. Hay muchos otros factores que influyen en el éxito o el fracaso de una empresa y de una inversión. Cuando se trata de generar rentabilidad para nuestros inversores, las valoraciones son clave. El trabajo de los inversores activos, como nosotros, consiste en determinar si el mercado está valorando correctamente los riesgos y las oportunidades.

Las credenciales sociales de la bolsa española y un ejemplo de cómo funciona SustainEx

Un dato del 3,3% para el mercado español significa que, en conjunto, las empresas que cotizan en él tienen un efecto positivo no reconocido en la sociedad por valor del 3,3% de sus ventas.

Poniendo esto en perspectiva, la previsión del consenso apunta a que los márgenes de beneficios de las empresas españolas se situarán en el 11,3% durante los próximos 12 meses. Pero, si estas externalidades positivas se tradujeran a términos financieros, se elevarían al 14,6%. En términos monetarios, por cada 100 euros de ingresos, los beneficios serían de 14,60 euros, y no de 11,30, lo que supone un aumento del 29%. Una cifra nada desdeñable.

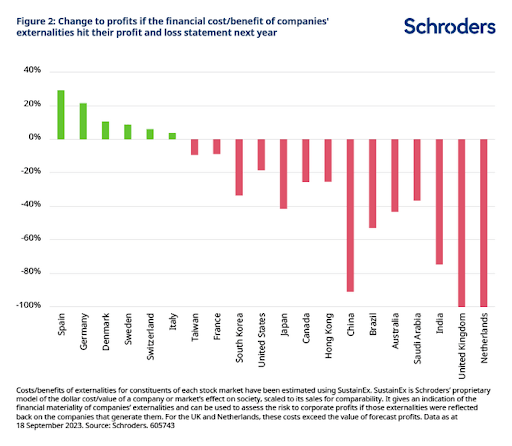

En la tabla 2 se muestra una cifra equivalente para el resto de mercados. A diferencia de España, las empresas de la mayoría de las bolsas tienen un impacto perjudicial sobre el medio ambiente y la sociedad. Si el coste en dólares de estas externalidades negativas se reflejara en los beneficios de las empresas de la mayoría de los mercados bursátiles, sufrirían un importante recorte.

¿A qué se debe el buen comportamiento del mercado español?

Sus grandes empresas de utilities (servicios públicos) y telecomunicaciones prestan valiosos servicios a la sociedad. Por ejemplo, proporcionan agua potable, alcantarillado y saneamiento. Es evidente que las empresas obtienen ingresos de esos servicios, pero sus precios están limitados muy por debajo del valor social. Algunos servicios públicos también tienen un gran efecto negativo sobre el medio ambiente -y el mercado español es sólo el séptimo mejor en este frente- aunque esto varía considerablemente de una empresa a otra.

Pero no son sólo las grandes empresas del mercado español las que impulsan sus sólidas credenciales. También ocupa el segundo lugar en cuanto a la empresa de mediana capitalización.

Los mercados bursátiles alemán y danés

Según nuestro análisis, hay pocos mercados bursátiles cuyas externalidades netas de las empresas son positivas.

El mercado danés ocupa el tercer lugar cuando se agregan todas las externalidades netas de todas sus empresas y el primer lugar por empresas de mediana capitalización. Y es el único mercado en el que observamos que sus empresas, en conjunto, tienen un efecto neto positivo sobre el medio ambiente. Este último punto se debe en gran medida a la presencia del gran fabricante de aerogeneradores Vestas.

Sin embargo, a diferencia de España, la bolsa danesa obtiene una puntuación relativamente baja en el frente social (18/20). La empresa de bebidas alcohólicas Carlsberg es la principal culpable.

Aunque los estudios varían, la mayoría muestran que los costes asociados a la salud y la delincuencia comprenden aproximadamente la mitad del total derivado del consumo de alcohol, y que los costes indirectos relacionados con el desempleo, el absentismo y la productividad representan el resto.

Esto pone de relieve un punto importante. Muchas empresas y mercados obtienen buenas puntuaciones en una de las siglas del ESG, pero malas en otra: España y Dinamarca, por ejemplo. Algunos inversores pueden preferir centrarse en los riesgos medioambientales. Otros, en los sociales. Es poco probable que se produzca una coincidencia total de opiniones.

Reino Unido y Países Bajos ocultan muchas empresas sostenibles

En el otro extremo de la tabla se encuentran los mercados bursátiles de Reino Unido y los Países Bajos, que salen mucho peor parados que su rival más cercano, la India (gráfico 2).

En ambos mercados, los costes no reconocidos de las actividades de sus empresas cotizadas son superiores a sus beneficios. Si se contabilizaran como costes en sus cuentas de pérdidas y ganancias, desaparecerían todos los beneficios, incluso algunos más.

La razón por la que la bolsa británica ocupa tan mal lugar no es, de hecho, el gran peso de los sectores de la energía y los materiales (que combinados representaban el 23% del mercado a finales de julio). Aunque, obviamente, eso no ayuda. En cuanto a las métricas medioambientales, Reino Unido se sitúa cerca de la mitad de la tabla, en el puesto 12.

Lo que perjudica es la exposición del mercado a las empresas tabaqueras y de bebidas alcohólicas. Éstas tienen costes directos para la salud e indirectos para la sociedad. El mercado neerlandés también sufre por su exposición a las empresas de bebidas alcohólicas.

Sin embargo, nuestro análisis sugiere que alrededor de la mitad de sus empresas cotizadas tienen un efecto positivo, no reconocido, en la sociedad. Si esto se reconociera y materializara en su cuenta de resultados, se obtendrían beneficios financieros.

Además, el panorama es muy distinto para las compañías británicas de pequeña y mediana capitalización. Las cotizadas del FTSE 250 tienen en conjunto externalidades sociales positivas, frente a la cifra negativa de las empresas británicas de gran capitalización. También causan menos daños medioambientales.

¿Qué importancia tienen estas externalidades para los beneficios empresariales?

En muchos casos, los beneficios empresariales sufrirían un duro golpe si el impacto financiero de las empresas sobre el medio ambiente y la sociedad recayera sobre las compañías que están detrás de ellas (gráfico 2).

Puede parecer extraño que los beneficios de las empresas chinas corran más riesgos que los de las saudíes, cuando nuestra tabla clasificatoria muestra que las compañías saudíes tienen un mayor efecto negativo en la sociedad. Esto se debe a que el mercado bursátil chino tiene un margen de beneficios previsto relativamente bajo (4,7%), mientras que el mercado saudí tiene uno relativamente alto (21%). Las empresas chinas tienen menos margen para absorber costes adicionales.

¿Qué deben hacer los inversores?

Algunos inversores dan prioridad a mejorar las credenciales de sostenibilidad de su cartera, otros, a tener un impacto positivo. Una cartera que excluya los mercados de los peores infractores sería obviamente mucho más beneficiosa para la sociedad que simplemente invertir en mercado mundial en general. Esto es cierto tanto si nos fijamos en los mercados de valores, los sectores o las empresas individuales.

Pero excluir a determinadas empresas o sectores no impide que se produzcan actividades perjudiciales. Por cada vendedor de acciones hay un comprador. Y puede que a ese comprador no le importe tanto comprometerse con las empresas para fomentar una transición que las aleje de las actividades más perjudiciales, una actividad a la que en Schroders dedicamos muchos esfuerzos.

Creemos firmemente en el poder y la importancia de la propiedad activa y contamos con una amplia experiencia que nos permite identificar las formas más eficaces de colaborar con las empresas en las que invertimos. Esto puede generar mejores resultados para la sociedad y mayores rentabilidades para los accionistas.

Por supuesto, hay líneas rojas. Cuando las empresas se niegan a comprometerse, o cuando su modelo de negocio está tan íntimamente ligado al daño que en la práctica son una causa perdida, puede que no haya otra opción que vender.

Tribuna de Duncan Lamont, CFA, responsable de análisis estratégico de Schroders, y Hettie Maccarthy, analista cuantitativa de Schroders Systematic Investments.