Los inversores institucionales de todo el mundo aspiran a aprovechar las oportunidades de inversión que ofrece la transición energética a medida que se extienden, cada vez más, hacia los activos privados, según ha revelado el Estudio de Inversión Institucional 2023 de Schroders.

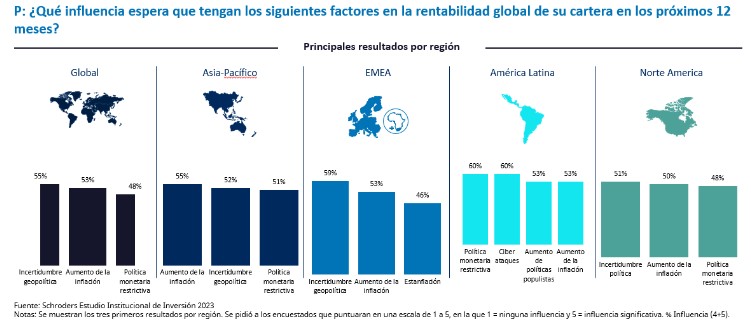

El estudio anual, que abarca 770 inversores de 36 regiones y 34,7 billones de dólares en activos, es un barómetro del apetito inversor de los inversores a nivel global. Ha puesto de manifiesto que la inflación y la incertidumbre geopolítica siguen preocupando mucho a los inversores, a pesar de que hace un año se esperaba que estas tensiones disminuyeran. Los resultados muestran que, en los próximos 12 meses, más de la mitad de los inversores esperan que la incertidumbre geopolítica y el aumento de la inflación sean los factores que más impacten en la rentabilidad de las carteras.

El estudio vincula las tensiones geopolíticas con el mantenimiento de la inflación, ya que la descarbonización, los cambios demográficos y la desglobalización pueden contribuir a ello. Además, estos temas macroeconómicos también están impulsando a los inversores a cambiar sus asignaciones en cartera.

Por ejemplo, en respuesta a la creciente tendencia a la desglobalización, más de la mitad de los encuestados a nivel mundial cree que los inversores buscarán invertir en empresas con cadenas de suministro más localizadas, y se cree que la renta variable de los mercados desarrollados (32%) y el private equity (23%) ofrecerán las mejores oportunidades en los próximos años.

Además, la mayoría de los encuestados (65%) cree que uno de los principales beneficios de invertir en activos privados es una mayor fuente de diversificación en los próximos dos años, que es una de las razones por las que un tercio de los encuestados globales están considerando aumentar sus asignaciones a esta clase de activos en los próximos dos años.

Acceso a las oportunidades de inversión que ofrece la transición energética

El informe revela que los inversores creen que la transición a la energía de cero emisiones netas ofrece importantes oportunidades. Más de dos tercios de los encuestados de todo el mundo creen que es probable o muy probable que la transición energética estimule la inversión en innovación, creando importantes oportunidades de inversión.

Alrededor de la mitad de los inversores mundiales considera que las infraestructuras/renovables son las actividades mejor situadas para aprovechar las oportunidades de inversión que presentan las tendencias de descarbonización a medio plazo. Con esta clase de activos a punto de beneficiarse de la revolución de la tecnología verde, el 41% señaló que espera aumentar las asignaciones a infraestructuras en los próximos 12 meses.

En términos más generales, más de la mitad de los encuestados están tratando de aprovechar de forma proactiva las oportunidades de inversión que presenta la transición energética y la revolución tecnológica relacionada a través de una mayor exposición a los activos privados. Del mismo modo, cuando se les preguntó por qué considerarían invertir en estrategias de sostenibilidad e impacto, dos tercios de los encuestados expresaron su deseo de invertir en nuevos sectores como las soluciones basadas en la naturaleza y el hidrógeno verde para lograr la diversificación de la cartera y expandirse hacia nuevos temas y clases de activos.

Enfoques clave de la inversión sostenible

Los inversores pueden adoptar diversos enfoques de la inversión sostenible, que reflejan sus valores y objetivos de inversión pero existen múltiples interpretaciones de los términos comunes. En el estudio, los inversores institucionales señalaron que cada vez buscan más invertir temáticamente y potenciar su enfoque de inversión de impacto.

La mayoría de los inversores cree que las estrategias de sostenibilidad e impacto respaldarán su objetivo de lograr rentabilidades financieras a largo plazo (por ejemplo, se trata simplemente de un buen negocio) y el 43% destaca que tener un impacto positivo en las personas y el planeta es uno de los principales motores de la inversión sostenible.

Los inversores identificaron las infraestructuras (44%) y el capital natural y la biodiversidad (41%) como las clases de activos más adecuadas dentro de los activos privados para alcanzar sus objetivos de sostenibilidad e impacto, y este enfoque aumenta a medida que se amplía su horizonte de inversión.

En todos los mercados se considera que se necesita más apoyo para medir y hacer un seguimiento de los itinerarios de reducción de emisiones a cero. Aproximadamente la mitad de los encuestados cree que su compañía necesita más apoyo para medir y hacer un seguimiento de su camino hacia las cero emisiones netas, un 51% más que el 37% del año pasado. Los resultados mostraron que el 49% de los inversores cree que también es necesario un mayor consenso en torno a los respectivos marcos y metodologías que miden las trayectorias hacia el cero neto, para que puedan cumplir sus compromisos.

Johanna Kyrklund, directora de Inversiones del Grupo y codirectora de Inversiones de Schroders, comentó que los mercados «siguen atrapados en las corrientes cruzadas de la inquietud por las subidas de tipos y la preocupación por los riesgos de recesión» y que según este estudio, «las asignaciones de los inversores institucionales a la renta variable podrían aumentar, ya que tratan de aprovechar las oportunidades que ofrecen las tendencias a la desglobalización, la descarbonización y demográficas» y concluye que ante la preocupación por la elevada inflación y los altos tipos de interés, «las valoraciones importan».

La experta cree que puede que sea necesario «volver a centrarse en las valoraciones más que en el crecimiento especulativo». En términos más generales, por lo que se refiere al impacto sobre la rentabilidad de las carteras, «el estudio constata que una serie de cuestiones están cada vez más en el radar de los inversores: el aumento de la inflación, las posturas político-monetarias restrictivas, los conflictos mundiales y la estanflación. Todos ellos son factores que Schroders, en su calidad de gestor activo, también trata de sortear en nombre de sus clientes de todo el mundo». Por lo tanto, Kyrklund cree que «ha llegado el momento de volver a ser perspicaces, analíticos y centrarnos en las valoraciones».

Por su parte, Andy Howard, director global de Inversión Sostenible de Schroders, afirmó que ahora, en el séptimo año de realización de este estudio, «estamos empezando a ver surgir algunas tendencias nuevas a medida que los inversores siguen creciendo y evolucionando su enfoque sobre la sostenibilidad». En este sentido, recalcó que los resultados de este año «ponen de relieve que los inversores institucionales se centran cada vez más en la exposición temática y el impacto de sus inversiones», lo que implica que los clientes «desean adoptar un enfoque más matizado de la inversión sostenible que en el pasado».

«Cada vez dan más por sentada la integración y, en cambio, quieren aprovechar oportunidades más específicas. A medida que el mundo se enfrenta a este nuevo cambio de régimen y a las tendencias hacia la desglobalización, la descarbonización y demográficas en el panorama inversor, los temas de sostenibilidad adquieren cada vez más importancia, creando nuevas oportunidades para las empresas y las inversiones que ofrecen productos y servicios sostenibles. En consecuencia, los inversores buscan identificar y asignar capital a estos temas emergentes de inversión sostenible. La sostenibilidad es un tema complejo y amplio. También cambia rápidamente, ya sea a través de nuevos análisis, una mayor disponibilidad de datos, normativas o medidas gubernamentales. En este panorama, no podemos quedarnos quietos. Seguiremos revisando las prioridades y expectativas de nuestros clientes y las mejores prácticas del mercado para asegurarnos seguir avanzando, aseguró Howard.

Por último, Nils Rode, director de Inversiones de Schroders Capital, recalcó que el estudio de este año «muestra que los inversores se han vuelto menos seguros» y que los niveles de confianza «se han visto afectados por una geopolítica inestable e impredecible y por la delicada tarea de los bancos centrales de enfriar la inflación sin efectos secundarios indeseados», por lo que cree que los inversores «tienen razón al actuar con cautela, pero también deberían considerar este entorno complejo no como una mera fase temporal, sino como la aparición de una nueva era».

También puntualizó que el estudio deja claro que muchos inversores siguen sintiéndose atraídos por los activos privados como medio para participar en la evolución del panorama macroeconómico, así como para añadir resistencia a las carteras. «El private equity, los préstamos privados y los activos reales, tanto de infraestructuras como inmobiliarios, fueron las áreas en las que los inversores afirmaron que era más probable que aumentaran sus inversiones el próximo año y en años sucesivos. Desde el punto de vista temático, los inversores son conscientes de que los activos privados están directamente conectados con tendencias duraderas de disrupción y progreso que se verán catalizadas por las rápidas mejoras en la tecnología de IA, la transición energética en curso y la descarbonización, así como los cambios demográficos», sentenció Rode.

El experto también hizo hincapié en que el estudio destaca el compromiso de los inversores con las tendencias hacia la desglobalización que, «al apoyar a las empresas con cadenas de suministro localizadas, también refuerzan las asignaciones de activos privados», por lo que considera que «estas tendencias son fundamentales para identificar oportunidades de creación de valor en el nuevo entorno. Estamos dando prioridad a estrategias alineadas con estos temas, con baja correlación con los mercados bursátiles, dependencia limitada o nula del apalancamiento y múltiples vías de salida».

Asimismo, Rode detecta «puntos calientes» de demanda «en lugares donde demasiado capital persigue muy pocas operaciones y múltiplos de entrada inflados. Hay muchas oportunidades para invertir capital a niveles más atractivos. En el caso de la deuda, el repliegue de los bancos ha hecho que la dinámica de la demanda se decante a favor de los prestamistas privados, que pueden fijar condiciones preferentes y garantizar fuertes rentabilidades».