La Ley de Reducción de la Inflación (IRA) marcó el inicio de una nueva era en los esfuerzos de descarbonización de los Estados Unidos. La Ley incluye cientos de miles de millones de dólares en incentivos a largo plazo y créditos fiscales. Representa la mayor medida adoptada hasta la fecha para reducir las emisiones de gases de efecto invernadero (GEI) en los Estados Unidos y se espera que acelere los avances hacia la mitigación del cambio climático.

Un año después de que se convirtiera en ley, examinamos cuál ha sido su impacto, si es que ha tenido alguno.

¿Dónde hemos notado un impacto positivo?

Vehículos eléctricos

Las ventas de vehículos eléctricos en los Estados Unidos se están acelerando. Las ventas de VE aumentaron un 54% en el primer trimestre de 2023 en comparación con el mismo periodo de 2022 y ya representan uno de cada 12 vehículos vendidos. Las ventas se ven impulsadas por una combinación de recortes de precios por parte de los fabricantes de automóviles, créditos fiscales de la IRA por un valor de hasta 7.500 dólares para los consumidores y una mayor capacidad de fabricación.

Los recortes iniciales se debieron a la orientación de la IRA, según la cual solo los vehículos de menos de 55.000 dólares podrían acogerse a los créditos al consumidor. Tesla entregó la cifra récord de 466.000 coches entre abril y junio, después de recortar los precios en los Estados Unidos en enero en hasta 13.000 dólares en todos los modelos.

Tesla, Hyundai, Kia, Ford, GM y BMW son solo algunos de los grandes fabricantes de automóviles que están invirtiendo varios miles de millones de dólares en la fabricación de vehículos eléctricos en los Estados Unidos para poder seguir optando a los créditos al consumidor, ya que los criterios de concesión serán cada vez más estrictos durante la próxima década.

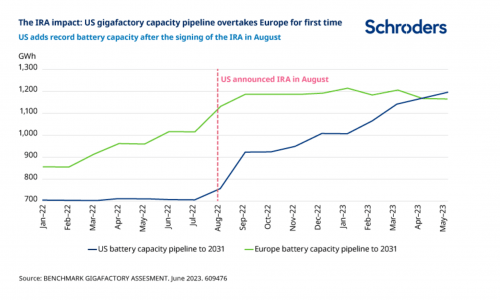

Baterías

Desde la aprobación de la IRA, la capacidad de producción de baterías en Estados Unidos ha experimentado tasas de crecimiento superiores a las de Europa e incluso China. Los incentivos de la IRA han sido tan fuertes que las empresas han reasignado su inversión de capital de Europa a los Estados Unidos; tanto Volkswagen como Northvolt suspendieron sus planes europeos este año para buscar alternativas estadounidenses.

Solar I

En el sector de energía solar, las empresas con instalaciones de fabricación en los Estados Unidos han experimentado un enorme repunte de la demanda, habida cuenta de los requisitos de contenido nacional de la IRA.

El más notable es First Solar, uno de los fabricantes de módulos solares de los Estados Unidos. El uso de un módulo First Solar en una huerta solar a escala de servicios públicos permite al promotor el acceso instantáneo a los lucrativos créditos fiscales a la inversión y a los créditos fiscales a la producción de la IRA. Esto ha resultado ser un motor de demanda tan potente que First Solar ya ha vendido la totalidad de su producción hasta 2026 e incluso está firmando contratos para 2026-2030.

¿Qué actividades aún no se han visto afectadas?

Solar II

Aunque First Solar se ha beneficiado de las normas nacionales en materia de contenido, los promotores de proyectos de energías renovables que no tienen acceso a los módulos de First Solar se han topado con dificultades a la hora de aplicar las normas. Los cálculos del crédito exigen total transparencia por parte de los proveedores sobre qué porcentaje de sus productos procede de los Estados Unidos.

Lo que esto significa en la práctica es que, si uno fuera proveedor de módulos solares, por ejemplo, tendría que facilitar al promotor la procedencia de los materiales con los que fabrica su producto, los precios individuales y, por lo tanto, el margen comercial que cobra al promotor, una información claramente muy sensible.

Además, algunos fabricantes de componentes consideran que las directrices sobre contenido nacional no son claras y siguen sin estar seguros de si un subcomponente debe fabricarse en los Estados Unidos o puede obtenerse en el extranjero.

Por último, se han anunciado más de 50 GW de capacidad de módulos en los Estados Unidos. Se trata de un avance interesante, impulsado por la IRA, pero, para cumplir los requisitos de contenido nacional, las células también deben ser de fabricación estadounidense. Las células fotovoltaicas son los componentes que forman un panel o módulo solar. La fabricación de células, actualmente dominada por China, sería una industria totalmente nueva en los Estados Unidos y la puesta en marcha de la producción total tardaría entre 24 y 36 meses, sin que se conozcan los posibles costos operativos.

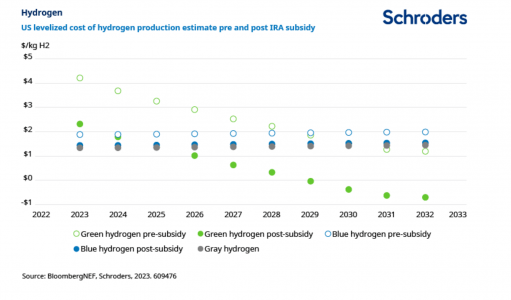

El hidrógeno gris se genera a partir de gas natural, o metano, mediante un proceso denominado «reformado por vapor». El hidrógeno azul significa que el carbono generado por el reformado por vapor se captura y almacena mediante la captura y almacenamiento industrial del carbono. El hidrógeno verde se produce utilizando energía limpia, como la solar o la eólica, para dividir el agua en dos átomos de hidrógeno y uno de oxígeno mediante un proceso llamado electrólisis.

La IRA ha introducido subvenciones extremadamente generosas para el hidrógeno, sobre todo para el hidrógeno verde, que podrían dar lugar a un costo de producción inferior a 1 dólar por kilogramo a mediados de la década. A pesar de estas subvenciones, el avance de los proyectos a mayor escala ha sido lento debido a los altos precios de la energía, los elevados costos de la mano de obra y los problemas de producción, así como a la escala y complejidad generales de los nuevos proyectos de producción de hidrógeno.

En comparación con la energía eólica, la solar y los vehículos eléctricos (VE), el mercado estadounidense del hidrógeno está aún en sus primeras fases. En la actualidad, la industria del hidrógeno estadounidense cuenta con menos de 0,17 GW de capacidad instalada de electrolizadores, muy lejos del objetivo del Departamento de Energía y la Agencia Internacional de Energía (AIE) para 2030 de aproximadamente 45 GW. A pesar de este lento comienzo, somos optimistas y creemos que los avances se acelerarán en la segunda mitad de la década, a medida que la tecnología de los electrolizadores se vaya desarrollando y probando.

Captura de carbono

Al igual que en el caso del hidrógeno, en la IRA se incluyeron por primera vez créditos fiscales para la captura y almacenamiento de carbono (CAC). Además, la Agencia de Protección del Medio Ambiente (EPA) dio a conocer una nueva propuesta de normativa que obliga a reducir las emisiones en función de las capacidades de tecnologías como los CAC. Esta combinación de incentivos y regulación crea un enfoque de «incentivo y castigo» para fomentar la adopción de los CAC.

Sin embargo, la EPA debe demostrar primero la viabilidad de los CAC como opción para que su propuesta se convierta en ley. Esto supone un desafío, ya que la EPA también es responsable de aprobar los pozos de carbono (en los que se almacena el carbono capturado), pero solo ha aprobado dos pozos en toda su historia. El proceso de aprobación de un nuevo pozo lleva varios años debido a la oposición de grupos de justicia medioambiental preocupados por el impacto de los proyectos de los CAC en el medio ambiente circundante.

¿Cómo han respondido otros países y regiones?

Ninguna región ha respondido a los Estados Unidos con un paquete de incentivos tan amplio. Japón y Corea del Sur han reorientado sus estrategias nacionales para dar prioridad a diversos aspectos de la cadena de valor de las tecnologías limpias. Sin embargo, las empresas de estas zonas geográficas ya habían respondido a la IRA estadounidense: Panasonic, Toyota, Honda y LG Energy Solutions anunciaron rápidamente a principios de año planes de inversión en los Estados Unidos por valor de miles de millones de dólares.

Europa ha respondido con un fragmentario «Marco Temporal de Crisis y Transición» (TCTF), que forma parte de su Plan Industrial Green Deal. Esto permite a los países de la UE conceder ayudas estatales más rápidamente a empresas que fabrican artículos como paneles solares, turbinas eólicas, bombas de calor, los electrolizadores necesarios para producir hidrógeno ecológico y tecnología de captura y almacenamiento de carbono.

Aunque el TCTF ha contribuido a frenar el flujo hacia los Estados Unidos en el margen, las empresas siguen prefiriendo la sencillez de la legislación estadounidense, que ofrece incentivos fiscales sin tope dirigidos a los fabricantes. En cambio, los intentos de la UE de crear una política industrial verde convincente se han visto obstaculizados por un marco normativo irregular y unos procesos complejos para acceder a múltiples fuentes de financiación.

¿Qué significa esto para los inversores?

La IRA no resuelve todos los problemas de los inversores que desean invertir en tecnologías limpias. Los problemas de permisos, las presiones inflacionarias, los problemas de la cadena de suministro y la cola para la red de interconexión siguen siendo problemas persistentes. Además, aunque el planteamiento de los subsidios es muy eficaz, combinarlo con la regulación puede a menudo acelerar aún más el progreso. Por ejemplo, el mecanismo de fijación de precios del carbono de la UE contribuyó a desplazar la combinación energética hacia las energías renovables.

Sin embargo, la IRA representa una política estable, sin precedentes y a largo plazo, y esperamos que los desarrolladores de energías renovables tengan una mayor confianza en los Estados Unidos para apoyar la construcción de capacidad de generación solar y eólica.

Además, los créditos previstos en la Ley proporcionan un apoyo financiero que mejorará enormemente la rentabilidad de algunas de las empresas de tecnologías limpias más incipientes durante la próxima década.

Tribuna de opinión de Maurice Hewins, analista de renta variable de Schroders.

Toda referencia a sectores/países/acciones/valores tiene carácter meramente ilustrativo y no constituye una recomendación para comprar o vender ningún instrumento financiero/valor ni para adoptar ninguna estrategia de inversión.