El miedo a las decisiones de la Reserva Federal estadounidense ha llegado a su fin. El régimen macroeconómico del miedo a la Fed surgió a finales de 2021, cuando quedó claro que comenzaría de forma inminente su ciclo de endurecimiento monetario. La prevalencia de este régimen macroeconómico tuvo consecuencias devastadoras para los mercados globales, y muchas clases de activos arrojaron sus peores pérdidas en décadas debido a la subida de los tipos de interés. Mientras tanto, los diferenciales de crédito se ampliaron y los activos de riesgo, incluida la renta variable, sufrieron considerables espirales de ventas.

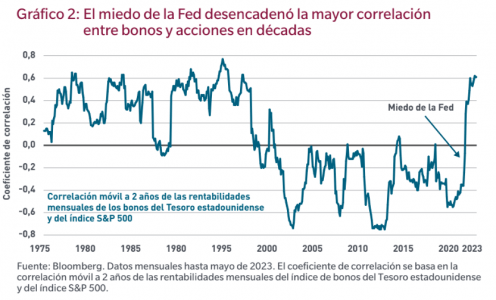

Además, la correlación entre bonos y acciones pasó a ser positiva, lo que hizo mella en la propuesta de valor de la renta fija como factor de diversificación de la cartera. Ahora bien, creemos que el régimen macroeconómico del miedo de la Fed tiene los días contados, sobre todo porque el ciclo de endurecimiento de la Fed está llegando a su fin. En nuestra opinión, este cambio de régimen macroeconómico conllevará un regreso de la correlación entre bonos y acciones a los niveles normales de las dos últimas décadas. Prueba de ello es que la correlación a corto plazo, que suele reaccionar con mayor rapidez, ya se ha reajustado a la baja, de modo que la correlación móvil a 60 días entre bonos y acciones es ahora negativa. Consideramos que la correlación a 2 años a medio plazo que se ilustra más abajo empezará a tender a la baja a lo largo del año.

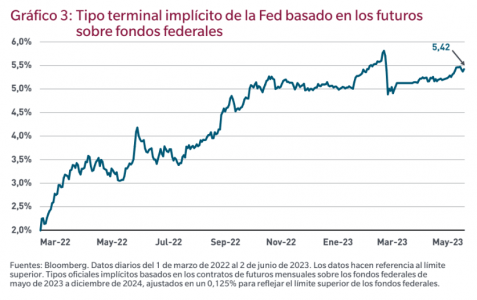

La confianza también debería salir reforzada. Hay escasos motivos para temer a la Fed, puesto que el ciclo de endurecimiento está a punto de culminar. En esta coyuntura, el precio implícito del tipo terminal del banco central se sitúa en el 5,42% para agosto de 2023, lo que sugiere un endurecimiento de unos 17 puntos básicos adicionales desde el nivel actual, u otra subida de casi 25 puntos básicos. Estamos convencidos de que el final del ciclo de endurecimiento ayudará a estimular la confianza de los inversores, aunque podría provocar un cierto grado de normalización en la volatilidad de los tipos, a medida que la principal causa de la volatilidad reciente, un agresivo ciclo monetario, desaparece. Por el momento, la volatilidad de los tipos se mantiene en cotas elevadas, como muestra el nivel del índice MOVE de 124 puntos, muy por encima de su media de cinco años de 77. No obstante, anticipamos que el índice MOVE mostrará una trayectoria bajista en el futuro.

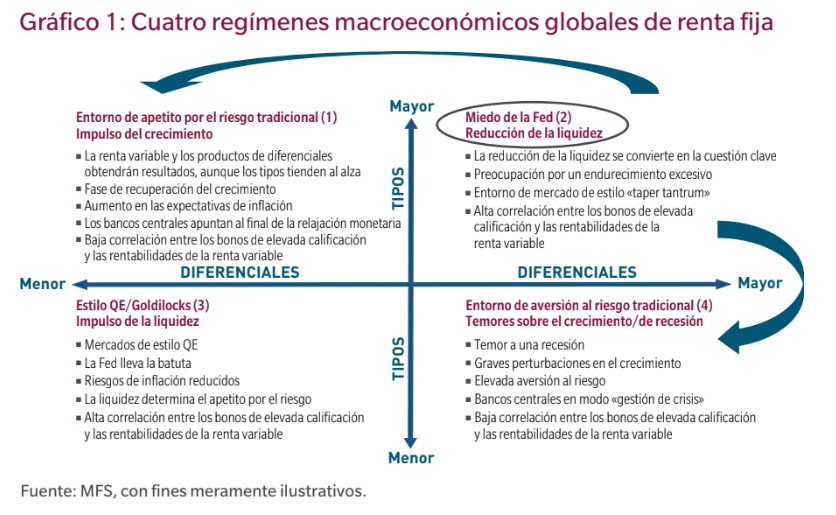

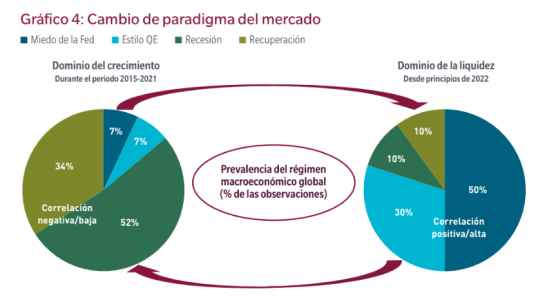

El paradigma probablemente pasará de centrarse en la liquidez a girar en torno al crecimiento. El régimen del miedo de la Fed se ha observado un 50% del tiempo desde 2022 (gráfico 4); se trata, según nuestra terminología, de un régimen de «dominio de la liquidez», puesto que la liquidez actúa como el principal catalizador del mercado. En dicho régimen, el impacto de una reducción de la liquidez es lo que más preocupa a los inversores. En nuestra opinión, la principal narrativa del mercado pasará a centrarse en el crecimiento en un futuro próximo, ya que los temores de recesión están convirtiéndose en el mayor foco de inquietud de los mercados. Existen dos tipos de regímenes distintos en la categoría de «dominio del crecimiento»: los temores sobre el crecimiento y el impulso del crecimiento.

En el régimen de los temores sobre el crecimiento/de recesión, los tipos descienden, al tiempo que los diferenciales se amplían, a medida que se descuenta un mayor riesgo de recesión. En el extremo opuesto del espectro de crecimiento, el régimen del impulso del crecimiento suele caracterizarse por unos mayores tipos y unos diferenciales más estrechos. Se trata de un resultado potencial a corto plazo, sobre todo si Estados Unidos logra evitar una recesión. El riesgo principal para nuestra hipótesis es un continuado sesgo restrictivo por parte del banco central, lo que prolongaría el miedo de la Fed y provocaría casi inevitablemente una recesión más profunda.

Podríamos estar asistiendo al final del ciclo económico. En nuestra opinión, lo más probable es que Estados Unidos entre en recesión en un futuro cercano. Los analistas están retrasando una y otra vez la fecha prevista del comienzo de la recesión, dada la resiliencia de la economía estadounidense. Si bien predecir una recesión es más un arte que una ciencia, creemos que una entrada en recesión en el cuarto trimestre de este año constituye un pronóstico razonable.

Los datos preliminares de actividad sugieren que cualquier recesión estadounidense revestirá un carácter leve, habida cuenta de la ausencia de obvios desequilibrios sistémicos en los balances. Ahora bien, las perspectivas de crecimiento en este escenario base son todavía inciertas, con riesgos tanto al alza como a la baja. No puede descartarse un «aterrizaje suave», a saber, una ralentización que no es lo suficientemente significativa para considerarse una recesión. Ahora bien, una recesión grave también podría materializarse si se descubren importantes excesos financieros, por ejemplo en el universo de activos privados, o si los riesgos de estabilidad financiera se intensifican aún más.

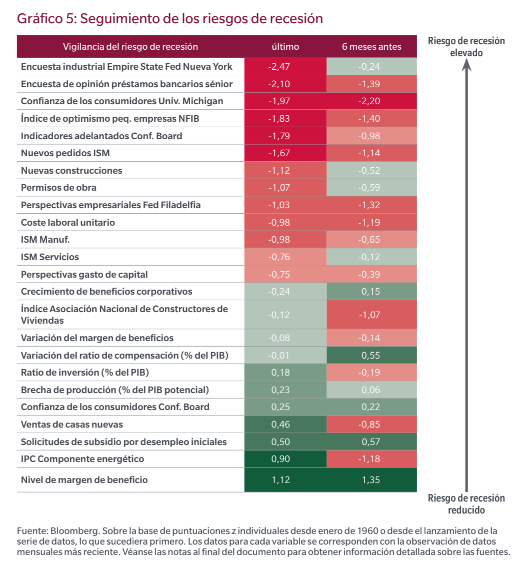

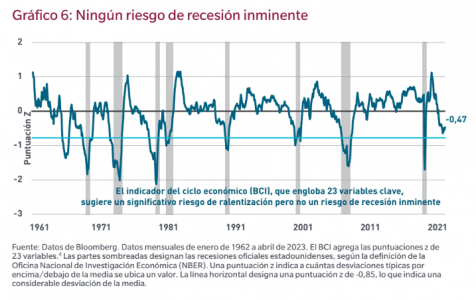

Nuestro seguimiento del riesgo de recesión apunta a una lenta trayectoria hacia la recesión. Todavía existe un elevado grado de disparidad entre las señales de crecimiento en todo el espectro de indicadores adelantados. Las señales de recesión más alarmantes proceden de los denominados «datos blandos», en concreto, los datos de encuestas sobre la confianza empresarial, la confianza de los consumidores y las condiciones de préstamo. No obstante, los márgenes de beneficios corporativos se mantienen en cotas elevadas y el mercado de trabajo sigue mostrando fortaleza, como refleja el reducido nivel de solicitudes de subsidio por desempleo iniciales. Además, nuestro indicador del ciclo económico (BCI, por sus siglas en inglés) sugiere actualmente un riesgo de una desaceleración significativa, pero no de una recesión inminente. En el pasado, el nivel del BCI que se asociaba a unos riesgos de recesión grave se acercaba más a -1 que a -0,47.

El cambio de paradigma del mercado probablemente resultará favorable para la renta fija. El régimen del miedo de la Fed fue el peor escenario para la renta fija. A nuestro parecer, las perspectivas de rentabilidad de la renta fija probablemente mejorarán cuando se deje atrás este régimen. En el régimen del miedo de la Fed, tanto los tipos como los diferenciales aumentaron, por lo que actuaron al unísono en perjuicio de la rentabilidad total. Por este motivo la mayoría de las clases de activos globales de renta fija cosecharon rentabilidades negativas de dos dígitos en 2022.

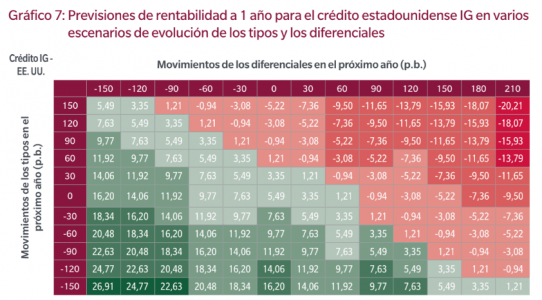

En cambio, en los regímenes de dominio del crecimiento se espera que los movimientos de los diferenciales y de los tipos se neutralicen entre sí, lo que significa que las posibles perturbaciones en las rentabilidades no se intensificarán. Si examinamos la matriz de resultados posibles de los movimientos de los tipos y de los diferenciales en el crédito estadounidense con calificación investment grade, observamos que la rentabilidad prevista a un año solo se tornará negativa si el mercado registra movimientos significativos.

Por ejemplo, en el régimen del miedo de la Fed, la rentabilidad prevista a 1 año del crédito estadounidense con calificación investment grade solo se situará en terreno negativo si la variación neta de los movimientos combinados de los tipos y de los diferenciales ronda al menos 90 puntos básicos (una ampliación de los diferenciales de 120 puntos básicos y una caída de los tipos de 30 puntos básicos supondrían una variación neta de 90 puntos básicos). Si bien un movimiento de tal magnitud no puede descartarse, esto probablemente se asociaría con un escenario de recesión grave. En general, creemos que la probabilidad de rentabilidades negativas en el universo de renta fija debería ser menor en el futuro, después de la reciente corrección al alza de los tipos. Esto se debe a los mayores ingresos procedentes de los mayores rendimientos, lo que a continuación sube el listón para unas rentabilidades absolutas negativas.

En general, creemos que este podría ser el momento adecuado para aumentar las asignaciones a renta fija en previsión de este positivo cambio de paradigma del mercado.

Tribuna de Benoit Anne, director del grupo de soluciones de inversión de MFS Investment Management.