Los bancos centrales pueden ganar la lucha a corto plazo contra la rápida subida de los precios, pero a largo plazo creemos que la inflación será un rival más fuerte de lo que algunos esperan. Teniendo esto en cuenta, los inversores deberían buscar oportunidades para reforzar sus defensas contra la inflación.

Inflación flexible frente a inflación rígida

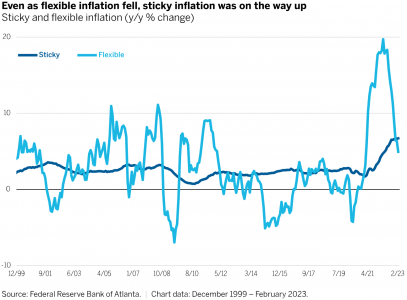

Es probable que en los próximos meses la inflación se modere con respecto a los elevadísimos niveles del año pasado, como consecuencia del efecto retardado del endurecimiento de la política monetaria y de un entorno más difícil para el crédito, dadas las preocupaciones sobre los préstamos bancarios y la liquidez. Ya hemos visto descender la inflación en algunas de las áreas más variables del IPC, medidas por el IPC de precios flexibles del Banco de la Reserva Federal de Atlanta, un índice que incluye los precios de los alimentos, los automóviles, la ropa y otros bienes y servicios que responden más inmediatamente a los cambios en el entorno económico actual o al nivel de holgura económica (línea azul claro en el gráfico 1).

Pero si miramos más allá, esperamos que la inflación sea más alta en la próxima década que en la anterior. De hecho, aunque la inflación flexible ha disminuido un poco, parece haberse afianzado la «inflación rígida», basada en el denominado IPC de precios rígidos (línea azul oscuro del gráfico 1), que incluye muchas categorías basadas en los servicios, como los servicios médicos, la educación y los servicios de atención personal, así como la mayoría de las categorías de vivienda, es decir, categorías del IPC que tienden a cambiar más lentamente con el tiempo.

Gráfico 1

Qué impulsa el cambio

Vemos varias razones para esperar una inflación estructuralmente más alta:

Menos respaldo de la mano de obra barata – En el ciclo anterior, el crecimiento de los salarios se vio limitado en parte por la enorme expansión de la mano de obra a nivel global, especialmente en China. Esa tendencia se ha agotado en gran medida, sin que exista un sustituto claro para los trabajadores chinos con salarios relativamente bajos.

Desglobalización y aumento de la deslocalización – A medida que los países se replantean sus cadenas de suministro en un esfuerzo por reducir la exposición a los problemas de escasez y el riesgo geopolítico, habrá casos en los que las empresas estén dispuestas a producir en lugares donde sea menos eficiente hacerlo, actividad que es inherentemente inflacionista.

Más gasto fiscal – La pandemia marcó el inicio de un enorme de gasto fiscal, que probablemente no se pueda retirar de golpe y que, a menos que se compense, aumentará la presión inflacionista.

Escasa oferta de materias primas – La escasa inversión en materias primas de la última década parece destinada a continuar, ya que los inversores se preocupan por la transición a una economía con menos emisiones de carbono y la incertidumbre que genera sobre la futura demanda de energía y otras materias primas.

La transición energética – El paso a una economía menos intensiva en carbono exigirá importantes inversiones en nuevas fuentes de energía.

Consecuencias para la inversión

Para los inversores que estén de acuerdo con nuestras perspectivas sobre la inflación, creemos que hay una serie de ideas de inversión que merece la pena considerar, entre ellas:

Activos reales – Las materias primas han tenido históricamente una beta elevada frente a la inflación, lo que las convierte en una cobertura potencialmente atractiva. Quienes no se sientan cómodos invirtiendo directamente en materias primas podrían optar por una cartera de activos reales diversificada que incluya, por ejemplo, materias primas, acciones de recursos naturales y TIPS.

Inclinación hacia sectores sensibles a la inflación – Dentro de una asignación de renta variable, puede haber oportunidades de invertir en acciones de recursos naturales, así como en otras acciones sensibles a la inflación, como las infraestructuras cotizadas (donde las empresas a menudo pueden repercutir la inflación directamente en sus contribuyentes). Además, las acciones value, dada su menor sensibilidad a los tipos de interés, pueden comportarse mejor que las acciones growth en un mundo inflacionista.

Gestión del riesgo a nivel de construcción de carteras – Si asumimos una inflación más alta en el futuro, y por lo tanto tipos de interés más altos, entonces los inversores podrían no ser capaces de confiar en los bonos para una diversificación consistente – es decir, podríamos ver más periodos en los que los bonos y las acciones están correlacionados positivamente como lo estuvieron en 2022. Esto puede requerir nuevas fuentes de diversificación, incluido el uso de determinados hedge funds como complemento de la renta fija (un tema que nuestros compañeros tratan con más detalle aquí).

Para saber más sobre Wellington Management visite su página web.

Las opiniones expresadas son las de los autores en el momento de redactar este documento. Otros equipos pueden tener opiniones diferentes y tomar decisiones de inversión distintas. El valor de su inversión puede llegar a valer más o menos que en el momento de la inversión original. Aunque los datos de terceros utilizados se consideran fiables, no se garantiza su exactitud. Sólo para inversores profesionales, institucionales o acreditados.