Los gobiernos deben realizar un doloroso ejercicio, ya que la deuda récord y la subida de los tipos de interés implican que los costes de endeudamiento se duplicarán en los próximos tres años, según el Janus Henderson Sovereign Debt Index. En opinión de la gestora, esto ejercerá una importante presión sobre los contribuyentes y los servicios públicos, pero presenta oportunidades para los inversores.

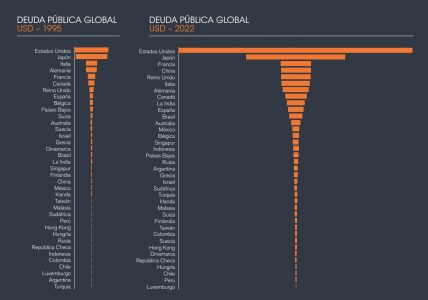

Tanto 2022 como lo que va de 2023 han sido testigos de cambios drásticos para las cuentas públicas de todo el mundo. Al cierre del año pasado, el valor total de la deuda pública se disparó un 7,6% a tipos de cambio constantes, hasta alcanzar la cifra récord de 66,2 billones de dólares, el doble que en 2011. Desde una perspectiva geográfica, en 2022, el Gobierno de Estados Unidos se endeudó más que el resto de países juntos.

Una de las conclusiones clave que destaca Janus Henderson es que los costes están aumentando considerablemente. En 2022, la carga de intereses de la deuda pública aumentó casi un 20% (un 20,9% a tipos de cambio constantes), hasta alcanzar la cifra récord de 1,38 billones de dólares. Según explica, este incremento, el más rápido desde 1984, refleja la interacción entre la subida de los tipos y el aumento del endeudamiento público. El tipo de interés efectivo, que incluye las emisiones más antiguas y con menor coste, aumentó hasta el 2,2% en 2022, lo que supone un incremento interanual del 14%.

La gestora indica que este coste sigue aumentando a medida que se emiten nuevos bonos a tipos de interés más elevados y se amortiza la deuda más antigua y barata. El tipo de interés efectivo en 2025 será del 3,8%, casi un 75% más que en 2022. En definitiva, esto resultará muy caro para los emisores: en 2025, los gobiernos de todo el mundo tendrán que destinar 2,80 billones de dólares al pago de intereses, más del doble que en 2022.

Esto supondrá un coste adicional del 1,2% del PIB, lo que obligará a desviar recursos de otras partidas de gasto público o exigirá subidas de impuestos. De nuevo, Estados Unidos está especialmente expuesto a esta variable.

A esto se añaden las pérdidas en las carteras de deuda comprada por los bancos centrales en el marco de la expansión cuantitativa que deben cubrirse con dinero de los contribuyentes, invirtiendo el flujo de beneficios que los bancos centrales pagaban por esta deuda a los ministerios de Finanzas de los países antes de 2022.

Además, los persistentes déficits anuales implican que la deuda seguirá aumentando hasta alcanzar los 77,2 billones de dólares en 2025. La deuda mundial pasará del 78% del PIB actual al 79% del PIB en 2025.

En opinión de Jim Cielinski, responsable global de renta fija de Janus Henderson, el nivel de la deuda pública y el coste de su servicio son realmente importantes para la sociedad en su conjunto, ya que son factores que afectan a las decisiones sobre fiscalidad y gasto público y plantean cuestiones de equidad intergeneracional. “Desde la crisis financiera mundial, los gobiernos se han endeudado con una facilidad asombrosa. Los tipos de interés cercanos a cero y los programas ingentes de expansión cuantitativa han posibilitado esa gran expansión de la deuda pública, pero los tenedores de bonos exigen ahora tipos más altos en compensación por la inflación y el aumento de los riesgos, lo que está creando una carga onerosa y creciente para los contribuyentes. La transición a unas condiciones financieras más normalizadas está resultando un proceso doloroso”, afirma Cielinski.

Según su visión, espera que la economía mundial se debilite notablemente en los próximos meses y que la inflación se ralentice más de lo que la mayoría prevé. “El mercado espera que el aterrizaje de la economía mundial sea relativamente suave, con una ralentización del crecimiento en lugar de una contracción en toda regla, salvo en unas cuantas economías nacionales”, añade, pero considera que esto es incorrecto. “El volumen de la deuda de los países emisores, las empresas y los particulares implica que los tipos no tendrán que subir tanto como en el pasado para provocar el mismo efecto. El ciclo de endurecimiento de los tipos de interés se acerca a su fin”, matiza.

Según Cielinski, en este contexto, los inversores saldrán beneficiados. “Es probable que las rentabilidades de los bonos de cualquier plazo bajen el año que viene, lo que significa que los precios subirán. En la actualidad, los bonos a corto plazo ofrecen rentabilidades más elevadas porque están vinculados más estrechamente a los tipos de interés de referencia de los bancos centrales. Esto es atractivo para quienes desean rentas y toleran un menor riesgo, aunque sea a costa de una menor revalorización del capital. Las posibilidades de obtener plusvalías son mucho mayores en el caso de los bonos a más largo plazo, de los que esperamos un gran comportamiento durante el próximo año a medida que la economía se vea sometida a presiones”, concluye.