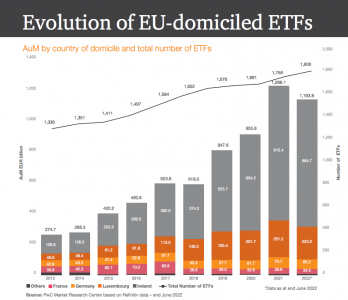

Entre 2012 y junio de 2022, los ETFs domiciliados en la UE han crecido a una tasa compuesta de crecimiento anual (TCAC) del 18,7%, más del doble que los fondos UCITS domiciliados en la UE (9%) durante el mismo periodo, según el último informe de PwC Luxemburgo, titulado European ETF Listing and Distribution: September 2022.

“Esto demuestra el continuo apetito de los inversores por vehículos de inversión pasivos y de bajo coste, pero ¿es sostenible? ¿Cómo determinarán el futuro las últimas normativas europeas, las consideraciones ESG y las fusiones y adquisiciones en el sector de los ETF?”, se preguntan los autores del informe. Por ahora, los datos muestran que se domiciliaron 1.806 ETFs en la UE a finales de junio de 2022, y sus activos bajo gestión disminuyó a 1.194 billones de euros, es decir en un 10%, debido a las salidas y el rendimiento negativo se produjo en un entorno de mercado negativo y volátil causado por las altas tasas de inflación, el aumento de los tipos de interés y las tensiones geopolíticas.

Dentro de los 1.806 ETFs domiciliados en la UE, casi el 26 % son ETFs ESG, clasificados como productos del Artículo 8 o del Artículo 9 del SFDR. Además, 214 de los 421 ETFs domiciliados en la UE que acaban de cotizar en las principales bolsas europeas son ETFs ASG (en los últimos 12 meses). En este sentido, se observa que, en este periodo de tiempo, alrededor del 62% de los ETFs europeos cotizaban en dos o más bolsas.

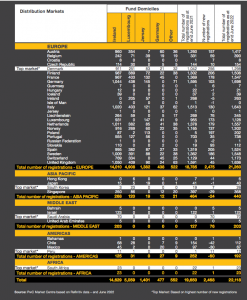

Otro dato relevante sobre la salud de esta industria es que, al mismo tiempo, se registraron 22.118 registros transfronterizos de ETFs europeos, lo que representa un aumento significativo del 12,6% en comparación con junio de 2021. “Los principales mercados por registros son Dinamarca, Arabia Saudí, Corea y Perú en Europa, Oriente Medio, Asia Pacífico y América, respectivamente, con 256, 70, 7 y 11 nuevos registros en los últimos 12 meses”, indican desde PwC Luxembourg.

“Esta última edición anual sobre ETFs revela el continuo empuje de los mayores proveedores de ETFs en algunos de los principales mercados, donde antes no distribuían. Dado que estos gestores suelen ofrecer una gama muy amplia de productos, hemos observado un número considerable de nuevos registros en estos mercados”, afirma Robert Glover, Socio de Distribución Global de Fondos de PwC Luxemburgo.

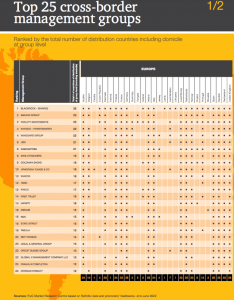

En este sentido, tanto dentro como fuera de Europa, BlackRock, Amundi y Fidelity son las tres gestoras líderes en la distribución de fondos ETFs europeos. En concreto, BlackRock sigue siendo la primera firma transfronteriza por número de países de distribución, con 35 países en junio de 2022. Le sigue Amundi, que finalizó la adquisición de Lyxor en junio de 2022, convirtiéndose en la segunda gestora con 23 países de distribución. Un puesto que comparte con Fidelity Investments, que también ocupa el segundo lugar con 23, seguida de Invesco y Vanguard con 22 países de distribución a junio de 2022.