La consultora BNP Paribas Real Estate ha presentado el informe de inversión inmobiliaria que incluyen los datos a cierre de año y que reflejan la buena salud del sector. En el conjunto del año 2022, la inversión registrada marca un récord en la serie histórica, con un volumen de 15.400 millones de euros, cifra que representa un crecimiento del 35% sobre el año 2021 y del 21% sobre el anterior pico de mercado, año 2019.

2022 ha estado marcado por la firma de importantes operaciones corporativas que elevan la cifra de inversión sensiblemente hasta niveles superiores a 17.000 millones de euros.

Destacan en el último trimestre el traspaso de los hoteles Villa Magna y Bless Hotel Madrid entre sociedades mexicanas o el vehículo de inversión creado por Mapfre y el fondo alemán Meag, en el que se ha incluido el edificio de oficinas ubicado en la avenida General Perón 40, en Madrid.

En esta dirección, si se toman los datos del último trimestre del año, el volumen de inversión directa en activos inmobiliarios se ha reducido sensiblemente, si se comparan con los trimestres anteriores del presente ejercicio, situándose en los 2.305 millones de euros.

Borja Ortega, CEO de BNP Paribas Real Estate, apunta que “después de un año récord en la inversión inmobiliaria, hemos notado una ralentización durante el último trimestre. La situación macro, con una alta inflación y políticas de subidas de tipos, hacen que estemos en un momento de impass mientras que los inversores hacen sus análisis. Seguramente veremos un ajuste de las valoraciones, que será mayor en los activos, como el suelo, que no estén produciendo rentas».

Además, añade que “posiblemente, hasta el segundo trimestre, cuando se tenga mayor visibilidad de las correcciones que se están produciendo en las valoraciones, y de las perspectivas macroeconómicas, la actividad inversora no vuelva a unos niveles de gran actividad”.

El sector del «living» y del retail lideran la inversión del último trimestre del año

Según datos de la consultora, desde el 1 de abril de 2020, la llegada de la pandemia, hasta finales del 2022 se han realizado operaciones de inversión en activos inmobiliarios en España por un volumen aproximado de 32.750 millones de euros.

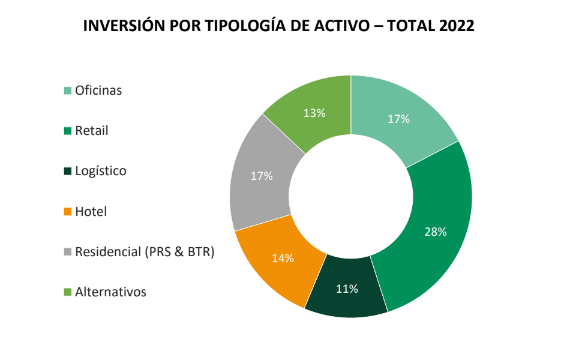

El sector del retail ha sido el que más capital invertido ha concentrado, con el 22% del total en el periodo mencionado (T2 2020—T4 2022). A pesar del incremento de actividad registrado en este segmento, el elevado volumen de la recompra, por parte del BBVA de 659 sucursales bancarias (1.987 millones de euros), posiciona al sector del retail como el segmento que más volumen ha canalizado.

Si no se tiene en cuenta esta operación, el segmento de oficinas se sitúa en primera posición, lo que demuestra que, a pesar de la flexibilidad que otorga el teletrabajo, las oficinas siguen siendo indispensables y los inversores continúan apostando por esta tipología de activo. Muy cerca de oficinas se sitúa el sector de la logística, hoteles y residencial.

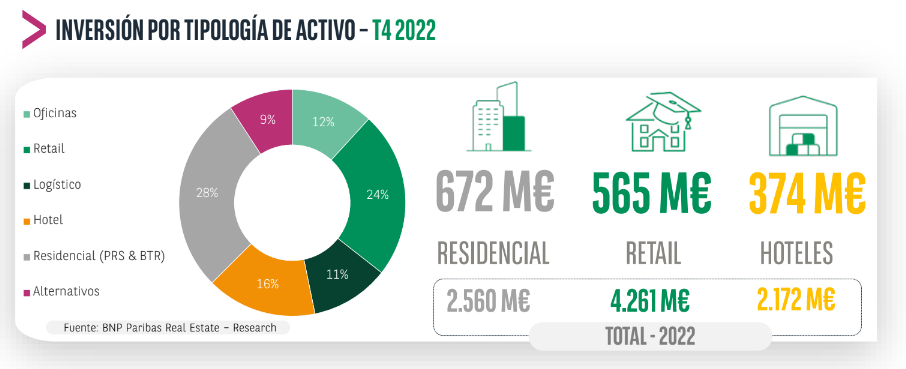

Si se analiza la actividad inversora registrada en el último trimestre del año, se observa cómo el mercado residencial en alquiler ha sido el más activo. Se han contabilizado operaciones por un volumen total de 670 millones de euros, cifra que supone el 28% de la inversión trimestral. Las operaciones más destacadas del periodo analizado han sido las adquisiciones de proyectos BTR por parte de Dea Capital en Valencia y Sevilla, la compra por parte de Vivenio de tres edificios BTR en Málaga, compuesto por 350 viviendas o la reciente venta por parte de Neinor Homes a un fondo alemán de un proyecto BTR de 150 viviendas por un volumen que se aproxima a los 40 millones de euros. En el global del año, la cifra de inversión en proyectos BTR o carteras de PRS asciende a 2.560 millones de euros, cifra históricamente más elevada de este sector en España.

El sector del retail se ha situado en segunda posición, en el cuarto trimestre del año. El volumen de inversión registrado se alza hasta los 565 millones de euros, representando el 24% de la inversión total del trimestre. Es preciso destacar que el 86% del volumen registrado lo componen tres operaciones de gran volumen.

La firma más destacada por volumen ha sido la venta, por parte de El Corte Inglés, de Portal de Ángel 19-21 por un volumen aproximado de 200 millones de euros a Redevco y Ares. Destaca también la reciente venta de una cartera de 36 puntos de venta de alimentación mayorista “Cash & Carry” por un precio total que se aproxima a los 180 millones de euros. Otra de las operaciones más importantes del trimestre ha sido la venta por parte de Generali de un activo comercial ubicado también uno de los ejes comerciales más exclusivos de España, como es la calle Portal del Ángel, en Barcelona, por un volumen que se acerca a los 105 millones de euros.

La inversión acumulada en retail en global del año se sitúa en los 4.261 millones de euros, cifra que representa un incremento anual del 222% y prácticamente iguala los máximos registros anuales alcanzados en el año 2018. Es preciso destacar que una operación (BBVA/Merlin–1.987 millones de euros) ha supuesto el 46% del total de la inversión del 2022.

Dentro de este sector, la tipología de activo más resiliente va a seguir siendo los puntos de venta de alimentación (supermercados e hipermercados) y los parques comerciales de proximidad a grandes núcleos urbanos. La actividad en locales comerciales (High Street) y centros comerciales, que estaba en fase de recuperación, tras el fuerte impacto de la pandemia, hace preveer una recuperación más progresiva, dentro de este contexto de inflación y subida de tipos de interés.

Los propietarios, además, van a aprovechar para seguir adaptando los activos a los requerimientos de demanda actuales, centrados en la sostenibilidad.

Los criterios de sostenibilidad son determinantes para inversores y usuarios

BNP Paribas Real Estate apunta que el sector de los hoteles continúa en el punto de mira de los inversores, como consecuencia de la oferta existente y la confianza de los compradores en este sector, después del fuerte impacto sufrido en la pandemia. En los últimos meses del año se han contabilizado operaciones de inversión por un volumen de 374 millones de euros. Las ubicaciones más demandadas por los inversores continúan siendo los mercados vacacionales consolidados, principalmente Andalucía y las Islas Baleares y plazas urbanas de referencia, Madrid y Barcelona.

Las operaciones más destacadas de este último trimestre han sido la compra del hotel Incosol en Marbella, la venta del hotel Las Letras en la Gran Vía de Madrid, por un importe aproximado de 70 millones de euros y la venta de un portfolio de dos hoteles ubicados en Madrid y Sevilla a un inversor privado por parte de Mazabi.

La inversión acumulada en el total del año se aproxima a los 2.000 millones de euros, ligeramente por debajo de los volúmenes del año pasado. No obstante, actualmente hay operaciones de gran volumen en fase final de negociación, por lo que la actividad en el próximo año se va a mantener muy dinámica.

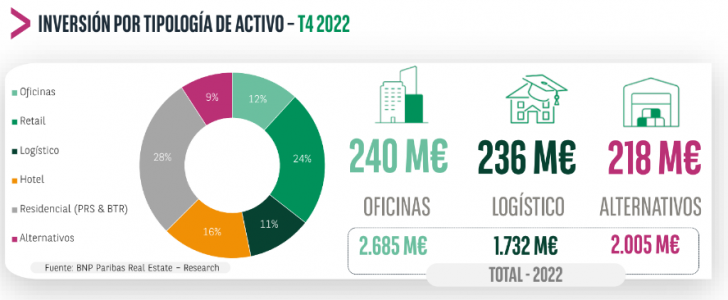

La actividad inversora registrada en el sector de las oficinas no ha sido muy elevada en el último trimestre, contabilizándose un volumen de inversión de 240 millones de euros. Esta cifra representa un ajuste importante respecto al trimestre anterior y sobre el mismo periodo del año 2021 y pone de manifiesto la situación de “wait & see” en la que se encuentran muchos inversores.

En total, en el cuarto trimestre del año se han cerrado 12 operaciones de inversión, siendo Madrid el mercado más dinámico, aglutinando el 50% de las operaciones y el 61,4% el volumen contabilizado. Las operaciones más destacadas, por volumen, han sido la reciente adquisición por parte de Ibervalles de un edificio ubicado en la zona de Arturo Soria por un precio aproximado de 40 millones de euros y la compra de un complejo empresarial compuesto por tres edificios ubicados en la zona de Madbit (calle Albarracín 34) por un volumen de 29,8 millones de euros.

El mercado de Barcelona ha sido el segundo más dinámico del periodo analizado, concentrándose gran parte de la actividad en la recta final del año. La operación más destacada por volumen, la adquisición por parte de BC Partners y FREO Group de la sede de Novartis en el centro de la ciudad, Gran Vía de les Corts Catalanes 764. Otra de las operaciones más relevantes ha sido la compra por parte de Perial Asset Management de la sede de McCann en el distrito de 22. Destaca la actividad registrada en otros mercados secundarios en los últimos tres meses en ubicaciones como Valladolid, con la compra por parte de un inversor francés de un inmueble de 6.162 metros cuadrados o una operación registrada recientemente en Santa Cruz de Tenerife.

En el acumulado del año 2022, la inversión en oficinas se alza hasta los 2.685 millones de euros, un 11% más que el volumen registrado en el año 2021 y un 42% por debajo del pico de mercado del año 2019.

Si se analiza el comportamiento de los fundamentales del mercado de este sector, se observa cómo la demanda se está dirigiendo a los edificios de mayor calidad dentro de cada zona, siendo más determinante en las operaciones de mayor volumen, criterios de sostenibilidad, incluso por encima del tema económico (las rentas). Hoy en día, el criterio Prime lo fija la calidad del activo, dentro de cada ubicación.

El sector de la logística, donde la demanda por parte de los usuarios continúa siendo muy dinámica y en algunos mercados como el centro de la península (Madrid) apunta a máximos niveles históricos en 2022, la subida de tipos de interés, la rentabilidad de los bonos y las perspectivas macro económicas están teniendo un fuerte impacto en el mercado de inversión, dilatando gran parte de las negociaciones de las operaciones en curso y posponiendo algunos procesos de venta. Todo esto se está traduciendo en un descenso considerable en el volumen de inversión registrado en los últimos meses, situándose el mismo en 266 millones de euros entre los meses de octubre y diciembre. Esta cifra representa un ajuste del 75% respecto al trimestre anterior y del 78% sobre el último trimestre del año pasado (T4 2022), periodo de máxima actividad en el que se concentraron la venta de grandes carteras de plataformas logísticas con volúmenes considerables. En el último trimestre la actividad inversora se ha diversificado geográficamente de manera considerable. Los mercados más activos han sido Madrid, Cataluña, Sevilla, Valencia, Málaga, Pamplona y el País Vasco.

Las operaciones más significativas de los últimos tres meses han sido la compra de un proyecto “llave en mano” de una plataforma de 40.000 m2 en Constantí (Tarragona) y la venta por parte de Mutualidad de la abogacía de una plataforma logística de 32.381 m2 operada por un usuario de alimentación ubicada en Getafe (Madrid) por un volumen aproximado de 30 millones de euros.

El volumen acumulado de este sector en el global del año se sitúa en 1.732 millones de euros, un 39% por debajo de los máximos niveles registrados en el periodo 2021. Este ajuste se debe a la ausencia de ventas de grandes carteras, principalmente hasta el 1 de octubre y también a la situación de parada técnica general, desde entonces en la que se encuentra el sector inmobiliario, de ajuste de precios, vía rentabilidades principalmente. A pesar de todo este contexto actual, si se compra la cifra de inversión del 2022 con el resto de la serie histórica, se observa como a excepción del 2021, se sitúa alienada con el anterior pico de mercado (2019) y por encima del resto de periodos.

En el sector de alternativos, segmento en que gran parte de la actividad se canaliza a través de residencias de la tercera edad y estudiantes, el volumen de inversión se ha situado en los 218 millones de euros en el último trimestre del año. Destaca especialmente en el cierre del ejercicio, la elevada actividad llevada a cabo en las residencias de la tercera edad, “senior living” y centros medicalizados. En el total del año, la inversión marca un récord en la serie histórica con 2.005 millones de euros.

Los fondos institucionales de inversión consolidan su protagonismo en las operaciones de 2022

Si se analiza el tipo de inversor, se observa cómo los fondos institucionales de inversión continúan dominando el mercado otro año más, representando más de la mitad del volumen contabilizado en el total del año 2022 con un 54% de cuota. Si tenemos en cuenta el año 2021, los fondos de inversión han aumentado su participación en España un 35%, lo que muestra el atractivo por el inmobiliario a pesar de la incertidumbre vivida en la segunda parte del año.

Si se analiza el origen de los inversores, se observa cómo durante el cuarto trimestre del año, el inversor estadounidense ha ralentizado el volumen de inversión en el territorio español con respecto a los 9 meses anteriores del 2022. No obstante, si se analiza todo el año, se ha hecho con una cuota de mercado superior al 14%, solo por detrás del inversor nacional. En el cómputo global del año, el inversor nacional vuelve a destacar por encima del resto con una cuota de mercado cercana al 40%. Destacar también el capital alemán, que sigue creciendo en el mercado español, alcanzando ya cuotas cercanas al 13% doblando su aportación comparado con el año 2019. Durante el 2022, el inversor francés vuelve a tener una importante presencia en el mercado español, superando la barrera de los 1.500 millones de euros.

Cabe destacar el descenso paulatino de la inversión proveniente de Reino Unido, que desde el año 2018 ha ido perdiendo cuota en España.

Durante el 2022, el inversor privado (family office) continua con su ascenso, cuya posición está cada vez más presente en operaciones de inversión. En todo el año se han protagonizado operaciones de inversión por un volumen total de 1.290 millones de euros, lo que supone un crecimiento de un 95% sobre la inversión registrada en 2021 por este perfil de inversor.

Durante este 2022, las aseguradoras se han mantenido activas en cuento a la inversión en el mercado inmobiliario nacional, superando la barrera de los 1.000 millones de euros. Cifra similar a la registrada en 2019, año pre pandemia. Destacar también el volumen de inversión realizado por bancos, en gran medida a la operación de compra del BBVA de más de 800 sucursales por un valor cercanos a los 2.000 millones de euros, un 80% del volumen total de la inversión de los bancos.

Incremento de las rentabilidades

Según la consultora inmobiliaria, después de un año con muchísima actividad y con gran parte de la inversión institucional con la mirada puesta en los activos inmobiliarios, se ha producido una ralentización del volumen de operaciones en las últimas semanas, debido al alza del tipo de interés, la situación macro y otros factores externos al mercado inmobiliario, pero que hace que este tenga que ajustarse. Así, esta situación puede prorrogarse durante el primer semestre del 2023 pues el ajuste en los precios está viniendo más por el incremento de las rentabilidades que por el ajuste en las rentas.

No obstante, es preciso destacar que venimos de rentabilidades mínimas históricas, donde prácticamente todos los mercados habían convergido a niveles próximos al 3% hasta finales del 2021. Por otro lado, el impacto de la inflación compensará, en parte, el ajuste de los valores capitales.