Os títulos de alto rendimento seguiram seu curso em 2024, tendo como benefício tanto a sua alta rentabilidade quanto um impulso proveniente do estreitamento (redução) dos spreads de crédito (a diferença de rendimento que um título corporativo paga em relação a um título do governo com maturidade semelhante) o que gerou ganhos de capital à medida que os rendimentos caíam. Lembre-se de que os preços dos títulos sobem quando os rendimentos caem e vice-versa. Acreditamos que 2025 será mais um ano positivo para os títulos de alto rendimento, embora os retornos provavelmente sejam impulsionados pela rentabilidade, à medida que o estreitamento dos spreads diminui e dá lugar a uma expansão.

Com os spreads de crédito próximos da extremidade mais estreita (reduzida) de sua faixa, torna-se difícil para eles diminuírem ainda mais. Os rendimentos dos títulos de alto rendimento estão, no entanto, próximos da média de onde negociam nos últimos 20 anos. 1 Com os bancos centrais, provavelmente, adotando novos cortes para as taxas de juros em 2025, acreditamos que os investidores continuarão a ver atratividade nos títulos de alto rendimento, considerando rendimentos médios de 5,6% na Europa e 7,2% nos EUA.2

Há uma certa tensão nos mercados enquanto aguardamos a nova administração de Donald Trump e a rapidez e o alcance com que as políticas serão implementadas. Uma diferença em relação a 2016, quando Trump assumiu pela última vez a presidência dos EUA, é que muitos títulos de alto rendimento estão sendo negociados abaixo do valor nominal, em média, 96 centavos por dólar.3 Grande parte disso é um efeito residual dos títulos emitidos com cupons (taxas de juros) abaixo dos rendimentos atuais, há alguns anos. No entanto, oferece um atrativo útil para o valor nominal, à medida que o preço do título sobe conforme se aproxima do vencimento (quando o valor nominal é reembolsado).

Spreads resistentes à mudança

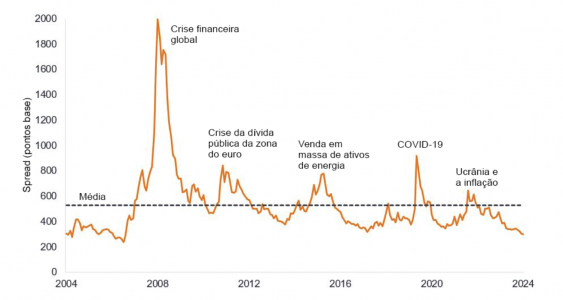

Os spreads estão reduzidos, mas não é raro que se mantenham assim por longos períodos, como ilustrado na Figura 1. Isso acontece porque as condições corporativas levam tempo para mudar. Após atravessarem um período de mudanças, elas costumam se estabilizar em extremos; ou seja, os spreads disparam durante uma crise e demoram a recuar, mantendo-se baixos durante as fases de estabilidade econômica.

Figura 1: Os spreads podem permanecer reduzidos por longos períodos, exceto durante crises

Fonte: Bloomberg, ICE BofA Global High Yield Index, spread ajustado por opções de governo em pontos base, de 30 de novembro de 2004 a 30 de novembro de 2024. A média é o spread médio dos últimos 20 anos até 30 de novembro de 2024. Um ponto-base (bp) equivale a 1/100 de um ponto percentual, ou seja, 1 bp = 0,01%. O desempenho passado não prevê retornos futuros.

Os choques podem vir da administração Trump, mas o impacto real provavelmente será sentido mais tarde em 2025, já que leva tempo para legislar alterações nos gastos ou na tributação do governo. Os cortes de impostos e a desregulamentação podem aumentar os lucros em áreas específicas, mas esses ganhos precisam ser compensados pelos impactos (potencialmente negativos) das tarifas e dos cortes nos gastos dos departamentos governamentais. O governo pode implementar as tarifas mais rapidamente; o nível e a extensão das retaliações serão fatores cruciais para entender como isso afetará os lucros das empresas. Além disso, algumas das políticas sugeridas podem ser contraproducentes; por exemplo, a flexibilização das regulamentações sobre perfuração de petróleo e gás pode resultar em lucros menores para algumas empresas de energia, caso o aumento nos volumes seja compensado pela queda nos preços da energia.

Frequentemente, os spreads refletem o clima do mercado. Acreditamos que a percepção positiva em relação às ações e aos mercados de crédito pode persistir no curto prazo, mantendo os spreads baixos. No entanto, pode ficar mais complicado na segunda metade de 2025 por três razões. Primeiro, acreditamos que o Sistema de reserva federal dos Estados Unidos (Fed) pode interromper os cortes de juros até lá, removendo um fator de apoio; segundo, é provável que cortes de juros mais acentuados na Europa reduzirão os rendimentos dos títulos do governo, mas isso pode fazer com que os spreads na Europa se expandam, a fim de evitar que os rendimentos dos títulos de alto rendimento fiquem muito baixos; terceiro, os mercados de ações provavelmente enfrentarão uma correção em algum momento, e os spreads de alto rendimento costumam se expandir quando os mercados de ações enfraquecem.

Os aspectos técnicos continuam positivos

Os títulos de alto rendimento não ficaram sem compradores em 2024, apesar do aumento significativo na oferta, e acreditamos que isso pode se manter durante grande parte de 2025. Acreditamos que os títulos de alto rendimento de melhor qualidade ainda devem atrair os investidores, já que a queda nas taxas de juros impulsiona a busca por maiores rendimentos. Uma ironia dos rendimentos e cupons (pagamentos de juros aos investidores) estarem mais altos do que há alguns anos, é que isso pode atrair uma demanda maior por títulos. Isso ocorre em virtude de muitos investidores preferirem reinvestir os rendimentos. A composição dos compradores de títulos de alto rendimento também melhorou, com um aumento da participação institucional, incluindo companhias de seguros e fundos de renda fixa de retorno total.4

Existe um risco de que as empresas antecipem as emissões para o primeiro semestre de 2025, tentando se proteger de eventuais consequências das tarifas. Da mesma forma, a possibilidade do Fed não reduzir as taxas tanto quanto os mercados esperavam, também pode levar devedores de empréstimos mais endividados a correrem para garantir financiamento. Acreditamos que a dispersão se tornará mais evidente à medida que o ano avançar, com a diferenciação dos devedores de crédito mais endividados dos mais sólidos.

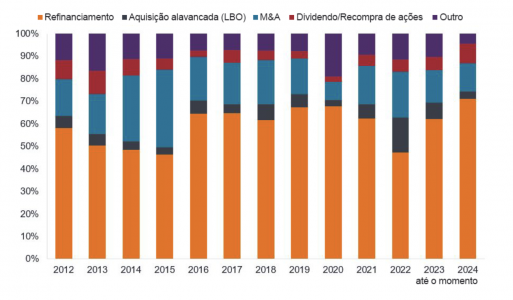

No entanto, as empresas de alto rendimento no geral não têm sido imprudentes com seus empréstimos. A maior parte dos recursos provenientes das emissões de títulos foi usada para refinanciar dívidas existentes, em vez de ser destinada a atividades normalmente menos favoráveis aos títulos, como fusões e aquisições (M&A) ou para financiar dividendos ou recompra de ações. Atualmente, as aquisições alavancadas (LBOs) estão restritas pelo fato do mercado de ações estar muito forte, o que faz com que os múltiplos de preço sobre lucros (P/L) estejam altos. Os compradores estão cautelosos em relação ao risco de pagar acima do valor justo.

Figura 2: Uso dos recursos provenientes da emissão de títulos de alto rendimento em dólares americanos

Fonte: Morgan Stanley Research, S&P, LCD. Anos fiscais de 2012 a 2023. Acumulado do ano (YTD) até 31 de outubro de 2024.

A agenda pró-crescimento de Trump e uma aceleração nos cortes de juros na Europa poderiam estimular o otimismo entre as empresas e levar a um aumento nas fusões e aquisições (M&A), assim como na desregulamentação. Isso pode levar a um aumento na emissão de títulos. Por um lado, isso pode ser considerado negativo, pois o aumento da oferta exige uma demanda maior para absorver os novos títulos. No entanto, as fusões e aquisições podem beneficiar as empresas de alto rendimento que se tornarem alvos de aquisição. Isso é particularmente relevante para empresas com maior estresse financeiro (spreads superiores), nas quais a classificação de crédito pode melhorar caso sejam adquiridas por uma entidade mais robusta.

Por trás dos bastidores – fundamentos sólidos, por enquanto

As taxas de inadimplência continuam baixas, de fato, a taxa de inadimplência acumulada de 12 meses nos EUA caiu para o menor nível em 29 meses, registrando apenas 1,14% no final de novembro de 20245 e as áreas mais pressionadas do mercado já eram esperadas. Sentimo-nos tranquilos, pois os níveis de alavancagem (dívida/lucros) estão dentro da média ou abaixo dos níveis registrados nos últimos 20 anos, tanto nos EUA quanto na Europa. Atualmente, as taxas de juros mais altas, se comparadas às de alguns anos atrás, fizeram com que a cobertura de juros (lucros/despesas com juros) fosse menor em relação aos níveis mais altos dos últimos tempos, porém, agora está apenas voltando aos níveis médios.6

Os riscos para os fundamentos corporativos são externos (como tarifas, que podem resultar em queda na receita e nos lucros) ou internos (como a decisão das empresas de aumentar seus empréstimos, por algumas das razões ilustradas na Figura 2). Esperamos uma leve deterioração conforme o ano avança.

Mudança de cenário – diferenças regionais

Uma característica notável de 2024 foi que as expectativas de corte de taxas continuaram a mudar. Isso criou oportunidades para ajustar as carteiras de forma regional, conforme as expectativas de crescimento econômico e a direção dos rendimentos dos títulos. Em 2025, é provável que essa abordagem dinâmica seja mantida.

Embora tentar antecipar as intenções de Trump possa ser um jogo arriscado, é preciso levar a sério o desejo dele de implementar tarifas. É provável que algumas das propostas mais radicais servirão como uma tática de negociação, em vez de se concretizarem como o resultado final. Embora haja um consenso de que a agenda de Trump deva impulsionar a economia dos EUA e que as tarifas afetarão negativamente a economia da Europa, acreditamos que podem surgir alguns fatores compensatórios. É provável que a política monetária precise ser mais eficaz, com a redução das taxas de juros pelo Banco Central Europeu, de forma mais rápida. Desde que as receitas das empresas de alto rendimento se mantenham estáveis, isso poderia até ajudar a reduzir as preocupações com o refinanciamento de alguns dos devedores mais endividados. Do ponto de vista político, a presidência de Trump pode também acelerar a resolução do conflito Rússia-Ucrânia, o que traria um alívio para a Europa. Da mesma forma, as eleições na Alemanha podem trazer reformas estruturais que favoreçam uma agenda mais voltada ao crescimento.

Um fato é evidente. Com a chegada de um presidente menos previsível à Casa Branca, os mercados não terão muita certeza sobre o que está por vir. Quanto maior a incerteza, maior é a cautela.

1Fonte: Bloomberg, ICE BofA US High Yield Index, ICE BofA Euro High Yield Index, rendimento até o pior cenário, 20 anos até 31 de outubro de 2024.

2Fonte: Bloomberg, ICE BofA US High Yield Index, ICE BofA Euro High Yield Index, rendimento até o pior cenário, em 30 de novembro de 2024. Os rendimentos podem variar ao longo do tempo e não são garantidos.

3Fonte: Bloomberg, ICE BofA Global High Yield Index, preço ponderado pelo valor nominal (valor em relação a um valor nominal de 100) em 30 de novembro de 2024.

4Fonte: BofA Global Research, 29 de outubro de 2024.

5Fonte: JPMorgan Default Monitor, taxa de inadimplência ponderada pelo valor nominal nos 12 meses até 30 de novembro de 2024, 2 de dezembro de 2024.

6Fonte: Morgan Stanley, índices de alavancagem líquida e cobertura de juros do segundo trimestre (T2) de 2024, em 1.º de novembro de 2024.

As opiniões apresentadas são válidas na data de publicação. Essas opiniões visam apenas fins informativos e não devem ser utilizadas nem interpretadas como consultoria de investimento, de aconselhamento jurídico ou fiscal, ou como uma oferta de venda, uma solicitação de uma oferta de compra ou uma recomendação de compra, venda ou detenção de qualquer título, estratégia de investimento ou setor de mercado. Nada neste material será considerado um fornecimento direto ou indireto de serviços de gestão de investimentos específicos a quaisquer requisitos dos clientes. As opiniões e exemplos têm como objetivo somente ilustrar e esclarecer temas mais abrangentes e, portanto, não são uma indicação de intenção de negociação. Essas informações estão sujeitas a alterações e poderão não refletir as opiniões de outras pessoas na organização. Essas informações não se destinam a indicar ou implicar que qualquer ilustração/exemplo mencionado está presente atualmente, ou já esteve no passado, em qualquer portfólio. Não podem ser garantidas previsões e não há garantia de que as informações fornecidas sejam completas ou atempadas, nem existem garantias em relação aos resultados obtidos com a sua utilização. A Janus Henderson Investors é a fonte de dados, salvo indicação em contrário, e tem a confiança razoável de que as informações e os dados fornecidos por terceiros são confiáveis. O desempenho passado não prevê retornos futuros. Investir é uma atividade que envolve riscos, incluindo a perda de patrimônio e a oscilação de valor.

Nem todos os produtos ou serviços estão disponíveis em todas as jurisdições. Este material ou as informações contidas nele podem estar protegidos ao abrigo da lei. Esses dados não podem ser reproduzidos, mencionados ou usados sem permissão expressa por escrito em qualquer jurisdição ou circunstância em que seu uso seja ilegal. A Janus Henderson não se responsabiliza por qualquer distribuição ilegal deste material a terceiros, seja de modo parcial ou de modo integral. O conteúdo deste material não foi aprovado ou subscrito por nenhuma agência reguladora.

Janus Henderson Investors é o nome sob o qual os produtos e serviços de investimento são fornecidos pelas entidades identificadas nas seguintes jurisdições: (a) Europa: pela Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada uma registrada na Inglaterra e no País de Gales no endereço: 201 Bishopsgate, Londres EC2M 3AE e reguladas pela Financial Conduct Authority), Tabula Investment Management Limited (número de registro 11286661, 10 Norwich Street, Londres, Reino Unido, EC4A 1BD e regulamentada pela Financial Conduct Authority) e Janus Henderson Investors Europe S.A. (n.º de registro B22848 no endereço: 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo e regulada pela Commission de Surveillance du Secteur Financier); (b) EUA: por consultores de investimento registrados da SEC que são filiais da Janus Henderson Group plc; (c) Canadá: pela Janus Henderson Investors US LLC, apenas para investidores institucionais em determinadas jurisdições; (d) Singapura: pela Janus Henderson Investors (Singapura) Limited (n.º de registro 199700782N). Esta publicação ou divulgação não foi avaliada pela Autoridade Monetária de Singapura; (e) Hong Kong: pela Janus Henderson Investors Hong Kong Limited. Este material não foi avaliado pela Comissão de Valores Mobiliários e Futuros de Hong Kong; (f) Coreia do Sul: pela Janus Henderson Investors (Singapura) Limited apenas a investidores profissionais qualificados (conforme definido na Lei dos Serviços de Investimento Financeiro e do Mercado de Capitais e nos seus regulamentos subsequentes); (g) Japão: pela Janus Henderson Investors (Japão) Limited, regulada pela Agência de Serviços Financeiros e registrada como uma empresa de instrumentos financeiros responsável pela gestão de investimentos, consultoria de investimentos, atividades da agência e transações de instrumentos financeiros do tipo II; (h) Austrália e Nova Zelândia: pela Janus Henderson Investors (Austrália) Limited (ABN 47 124 279 518) e seus órgãos relacionados corporativos, incluindo a Janus Henderson Investors (Austrália) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) e a Janus Henderson Investors (Austrália) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) Oriente Médio: pela Janus Henderson Investors International Limited, regulada pela Autoridade de Serviços Financeiros do Dubai, como representante oficial. Não serão efetuadas quaisquer transações no Oriente Médio. Em caso de dúvidas, a Janus Henderson deverá ser contactada. As ligações telefônicas poderão ser gravadas para nossa mútua proteção, para melhorar o atendimento ao cliente e manter os registros exigidos por lei.

Fora dos EUA: Para utilização exclusiva de investidores institucionais, profissionais, qualificados e sofisticados, distribuidores qualificados, investidores e clientes de grande escala, conforme definido pela jurisdição aplicável. Este documento não deve ser distribuído ou visualizado de modo público. Comunicação Publicitária.

Janus Henderson é uma marca registada do Janus Henderson Group plc ou de uma das suas subsidiárias. © Janus Henderson Group plc.